昨天预告完,改到现在,这不,一年一度的干货终于来了。

这篇将主要和大家聊,2023年基金怎么买,怎么卖,以及买什么的三大话题。

内容又长又干,接近2万字,呕心沥血之作,需要点时间耐心看,也可以先收藏起来,随时备用。

这篇内容主要分成三部分:

1、关于基金买入、止盈、仓位控制的方法

2、基金的选择与策略构建

3、2023年优质基金经理测评

如果是老粉,可以跳过之前分享过的1、2部分,去看第3基金测评部分。

如果是小白,建议把全文都看一遍。

好,那正文开始~

2022年全年,统计主动股基的平均表现,全年收益是-19.9%,中证全指涨跌幅跌幅是-20.3%,A股可谓是经历了惨痛的一年...

但随着股市的下跌和估值消化,23年的系统性风险已经比2022年要小很多了。

那么对于买基金,我们首先会遇到一个灵魂拷问,就是怎么买,怎么卖。

01、基金的建仓、止盈与仓位管理

这里我先讲讲基金如何建仓。

我一直认为,要想稳健获得长期收益,那么一定是采用估值+股债平衡的策略。

简单说就是根据市场估值高低,来先买入一部分的偏股型基金。

然后随着市场进入低估,提高股基仓位,减少债基高位;

等市场进入高估,再提高债基仓位,减少股基仓位,进行动态平衡。

那具体仓位是多少比较合适呢?

一个最简单粗暴的方法,就是根据中证全指股债利差,来决定股基仓位。

这里我的中证全指股债利差,计算方法为【中证全指盈利收益率-2×十年期国债收益率】。

这个方法适合所有的小伙伴参考。

为什么它有参考价值呢?

1、中证全指盈利收益率

首先中证全指就是代表A股整体表现的指数。

中证全指盈利收益率,它就等于市盈率的倒数。

什么是市盈率?简单说就是估值倍数,比如张三开了一家包子铺,市值100万,年利润5万,市盈率就是20倍。

而盈利收益率就是市盈率的倒数,也即1/20=5%。

再换个思路理解,用100万市值,每年赚5万利润,也即5%的回报,盈利收益率就是股市每年的预期投资回报率。

人话说就是用单位市值每年可以赚多少净利润,也即净利润/市值。

比如指数的市盈率为30倍,那么盈利收益率就是3.33%。

再比如指数的市盈率为20倍,那么盈利收益率就是5%。

关于指数的市盈率如何查询,我们可以去中证指数官网查看。

这里我们用中证全指的估值数据。

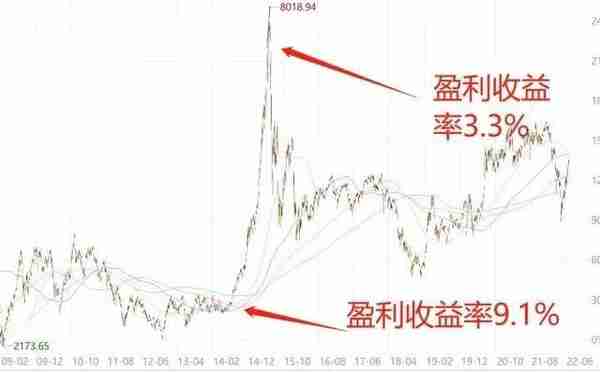

假设中证全指在15年的时候估值高达30倍,那么盈利收益率只有1/30=3.3%。

再比如在14年低位的时候估值低至11倍,盈利收益率又去到了1/11=9.1%。

显然在估值低的时候,买入的预期回报更高。

但单看盈利收益率还不行,我们还需结合十年期国债收益率来分析才会更为准确。

该指标代表的是市场的无风险收益率。

一般市场无风险收益率越高,对股市的收益率要求就越高。

毕竟我无风险收益都很高的话,凭什么要来股市呢~

14年低位时,中证全指的盈利收益率高达9.1%,远高于同期十年国债收益率的4.3%,可见股市性价比爆表。

而15年高位时,国债收益率3.4%,和3.3%的股市盈利收益率几乎一样,此时股市性价比很低。

很显然,14年和15年,投股市还是选债市,判断就很简单了。

至于十年期国债利率如何查询,进入“中债信息网”就可以查看了:

那具体怎么做量化呢?

我们将中证全指的盈利收益率减去两倍的十年期国债收益率,就得到了一个股债收益差的值,用它来衡量A股性价比。

为什么是减国债两倍,其实巴菲特老师格雷厄姆早就说过:

一只股票的盈利收益率最好大于十年期国债收益率的两倍才有价值。

刚好我做测算时发现,这个用来考评A股也是可以的。

深绿色为股债利差,浅绿色为指数走势

如图,是我计算出来显示中证全指股债利差与指数走势的相关图。

很明显,如果股债利差小于-1%以下了(灰色框框),指数基本都是较高位,后续A股表现大概率不好。

而如果股债利差大于0%(红色框框),基本都是不错的位置。

至于-1%-0%的中间位置,姑且就算它是平衡区间吧,指数难有大涨,但也有结构性机会~

行话叫赚α可以,很难赚到β了。

根据历史数据显示,中证全指的股债利差,历史中枢大体是在-3-1.5%之间。

比如最近22年10月底时,股债利差就去到过1.5%的高位。

因此我们可以将0作为一个中枢值。

大于0,说明市场投资性价比高,应该积极配置。

而低于0,说明当下市场投资机会比较少,可以适当减仓。

具体怎么查市盈率和十年国债利率,就不说了,中证指数官网和中国债券信息网都可以查询。

那如何利用好股债收益差,来进行仓位构建呢?

首先是根据股债收益差确定我们的均衡仓位。

均衡仓位因人而异,没有统一标准,设置一个长期你比较舒服的仓位就行。

因为未来若干年你可能都会保持这个仓位上下小幅操作…

比如设置7成的股债均衡仓位。

然后接下来再根据股债利差去操作。

当后续股债利差每提升1%,则增加1成的股基仓位。

比如股债利差从0提升到1%,升到8成仓。

股债利利差升到2%,则提升到9成仓。

如果股债利差为-1%,则降低到6成仓。

股债利差为-2%,则降低到5成仓。

根据这一套策略,我回测了一下股基仓位与中证全指的走势相关图。

会发现,过去十年,在2015年高位的时候,这个策略会让你的仓位降到3成,18年高位时,降4成。

从而大幅降低自己高位的回撤风险。

同理,也可以让你在低位的时候保持高仓位运作,比如在12年、19年,以及22年的3月份,策略都会让你加仓到8成以上。

也就实现了一个低买高卖的策略框架。

当然你也可以追求更极致的仓位策略。

比如股债利差每升1%,就增加2成仓位。

这样的好处在于,像15年,18年,21年高位时,你几乎都处在完全空仓的状态,成功躲过下跌,如下图:

而坏处则在于你的仓位调整幅度很大,而且会有踏空风险,尤其空仓时,右侧行情吃不到,会很难受。

至于怎么制定仓位调整策略,这就见仁见智了~

一千个观众眼中有一千个哈姆雷特,掌握了本质,各种策略都可以发光发亮。

ps:关于股债利差指标,因为我认为非常具有参考意义,因此这个指标我也每天在文章的开头标注。

根据2023年1月8号的数据,最新的中证全指股债利差为0.4%。

大于0,说明市场处在性价比还不错的位置。

目前建仓,可以积极一些,比如我目前设立的是一个7.5成的均衡仓位。

那么问题来了,如果我想采用这套策略,但初期不敢上太多仓位,怕套牢,又怎么办?

那么咱们也可以采取底仓+定投的方式。

比如均衡仓位7成,先建目标仓位一半,也就是3.5成的底仓。

然后剩下的资金,给自己一个大约一到两年的定投缓冲期,期间持续分批定投。

直到仓位达到你的均衡仓位为止。

定投的话,具体怎么安排呢?

比如缓冲期设置一年。

就把剩余存量资金分成12个月*4份。

每一份为定投基数,再根据定投基数*定投倍数(也会和股债利差一起在公众号每周置顶)来进行定投,就可以了。

如果定投倍数高,那么定投布局速度也就更快,如果定投倍数低,定投速度也会比较慢。

比如定投倍数1.2倍,就会比之前1倍的时候快20%左右完成建仓,实现高位多定投的效果。

再比如定投倍数0.8倍,就会慢个20%左右时间建仓,达到高位少定投效果。

而目前23年1月8号最新定投倍数为1.1倍。

最后再回到止盈问题。

如果高估了,策略提示减少股基仓位,其实就是止盈~~

问题来了。

如果市场低估时,我买的基金不赚钱,仓位又提示我减仓,咋办?

通常只要买的是宽基组合或者泛主题主动基金组合,低估时候买入赚钱概率是>95%的,所以基本不会存在这个问题。

但也可能有人买了一些主题基,导致亏损严重。

这时如果我们有盈利的基金,可以减持一些高估或者盈利的,来实现降低仓位的效果。

如果一只盈利的都没有,那就要反思自己的买基策略有没有问题了,是不是持仓方向太过于集中,不够分散。

总之还是建议大家做贴合市场走势的基金组合,不要做二极管…

最后买卖策略定下来了,剩下就是选基问题了。

如果看到这里有用的话,记得先收藏+点赞哈,后面干货才刚刚开始....

02、基金的选择与策略构建

好,既然我们有了整体的仓位控制与买入卖出框架,那如何构建基金投资策略呢,具体选哪一类基金投资最好呢?

一、关于泛主题主动基金

泛主题的主动基金属于最简单的投资模式,对于99.9%的基民,我都建议大家尽量投这类。

泛主题主动基金,简而言之就是交给基金经理来筛选行业和个股,尽量做到行业分散,个股分散。

由于根据历史数据回测,偏股混合基金指数在2013.1.8-2023.1.8的十年以来取得了199%涨幅的好成绩。

这意味着你采用扔飞镖的投法,获得一个平均值也有199%的涨幅。

而同期指数方面,沪深300涨幅只有58%,主动基金的超额收益十分显著。

注意,关于主动基金方面,这里我建议大家选择泛主题类的主动基金,而不是选择行业主题型的主动基金。

行业主题型基金是什么?

意思就是限定了行业投资方向,由于行业也有估值和周期之分,如果不小心踩到高位就可能赔钱。

因此行业主动基金的投资难度远高于泛主题基金,选择时务必要谨慎。

我自己个人的建议是:

新人先围绕泛主题的主动基来构建底仓,作为核星配置,这部分配置比例完全可以占100%,最低也建议在50%~80%。

因为泛主题基金是最简单的投资模式,不容易出错。

真的很喜欢行业主题,比如你想买医药、新能源、科技,可以抽出剩下的20%~50%,筛选一些自己喜好的行业主题基金,作为卫星的配置。

怎么区分是不是泛主题基金呢?

最简单的方法就是看名字,通常主题基金名字里面,会带一个特定的行业或者板块。

比如XX消费,YY医疗,ZZ科技等等。

如果名字不带行业,而纯粹只是中规中矩的蓝筹精选、匠心精选、价值成长之类,就是泛主题了。

1、基金投资最致命的误区

很多小白第一次买基金的时候,有一个误区,就是喜欢根据平台的推荐,去盲目的买近期业绩最好基金。

尤其是行业主题,很多小白觉得一些赛道行业,比如看到新能源、医疗、消费,都是长期看好,于是就完全忽略掉估值,直接无脑杀入。

还有的人,则是轻微回调几个点,就开始蠢蠢欲动,梭哈式买入,殊不知已被套牢在半山腰上。

举个例子, 13~15年的顶流任泽松管理的中邮战略新兴产业,业绩是同期no1,非常出色。

如果你在16年基金大幅回撤27%之后杀入抄底,会发行17年还是垫底,亏损-28%,18年继续亏损-12.5%,惨成接盘侠。

其实你仔细观察就会发现,这哥们的基和创业板指的走势基本一致,买他差不多就是在买高位的创业板。

这些案例都充分说明,买基金不能单纯的看业绩,通常平台推荐,涨的好的基金,未必就靠谱,切勿盲目跟风明星热门基金经理。

实际上,很多更好的基金,反而是不需要平台去推荐的,俗话说得好,人多的地方不能去,切记。

那选主动股票基金怎么选呢?

你只要在选基过程中加一步就对了。

先区分主动基金经理的具体投资风格。

再在同风格内找出综合业绩最好的基金进行配置。

之所以那么多基民踩雷,就是因为没有区分出基金的风格,买入的都是同一种最近两年涨的很好的风格基金。

前面我说的中邮新兴产业基金,其实主要布局的就是创业板的成长股。

而创业板指在2016年的时候,估值依然高达60倍,处于历史上非常高的位置。

这时即便从高位出现小幅回撤,也依然是风险很高的。

我们在配置时,应该尽量选择风格相对低估的主动基金,比如对标中证红利风格的基金经理。

同理,在21年时,如果你追的基金是满手持仓茅台、恒瑞、宁德时代等蓝筹股的风格,比如葛兰、曲扬、张坤、箫楠、冯波、刘彦春、曲扬等。

那么后来就亏惨了,最夸张时腰斩都不过分。

一样的,21年你去对标同期中小盘价值的表现,会发现中小盘价值风格的基金经理业绩却十分的出色。

所以买什么基金不重要,如果和市场风格不对路,干啥都白搭。

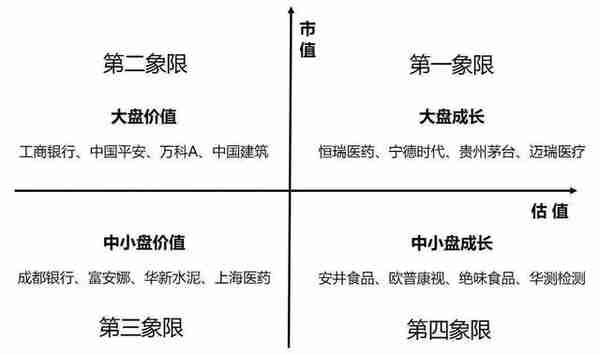

那么基金风格又主要分为哪几类呢?

根据选股市值和成长性来区分,主要有四种:

1大盘成长、2大盘价值、3中小盘成长、4中小盘价值

我们如何手动区分的基金经理的投资风格呢?

2、对基金经理不同市场风格的区分

如果你有炒股经验,可直接看上面这副象限图。

大致可分为四个象限:大盘价值、大盘成长、中小盘价值、中小盘成长。

最简单就是看下基金经理主要有哪些持仓股,落在哪个象限。

如果分不清楚,放心,后边我也帮你们划分好了。

我们可以简单的把基金经理分为四个风格象限。

1、成长风格

就是典型的逆周期大蓝筹,典型代表是茅台、恒瑞医药、宁德时代这类市值大,成长性很确定的公司。

比如茅台公司的茅台酒,虽然市场上零售价只要1499,但真实的市场价高达2000多,也就是意味着茅台有至少30%以上的提价空间。

所以茅台只要每年把出厂价提上去一点,加上本来就供不应求的行情,业绩基本可以确定每年都能上涨。

因此我们把茅台拉长时间去看,终究会有回报,只是收益率多少而已。

只要预期收益率>资金成本,那么资金就会继续买入茅台,直到把这个差价给填平。

比如20年疫情背景下,美债利率下降,海外资金成本降低,因此不断推动茅台持续上涨,外资+内资一波冲冲冲,茅台从19年初到20年末一共涨了150%。

但随着放水,美联储意识到通胀愈来愈不可控之后,加上经济也开始复苏,企业开始复工复产,也愿意去借钱投资了,于是美联储又开启了加息的节奏。

加息意味着美债利率上升,海外资金成本拔高,资金成本上升后,预期收益率<资金成本。一看茅台的预期收益率不如资金成本了,于是又集体撤,撤,撤。

因此以茅台为代表的诸多茅股今年都出现了杀估值的现象。

茅台从21年最高的2月到最低位回调了36%。

而对应风格的基金经理们相继扑街。

最典型的就是爱豆张坤和中欧葛兰~

可以预料,接下来美帝那边市场利率还可能会继续走高,这些茅股们依然会有相当大的压力。因此如果你满手都是一个风格的大盘成长基,需要随时做好面对回调的准备。

代表人物:傅鹏博、朱少醒、刘彦春、刘格菘、曲扬、葛兰。

2、价值风格

价值风格就是典型如万科A、兴业银行、中国平安这类估值很低的股票。

价值风格的公司周期性普遍较强,经济向好时,企业利润就会快速增加。

比如上游做钢铁、水泥、有色的原材料公司,下游企业要开工,做产品,不得进材料才行啊?

另外经济复苏,银行坏账也少了,业绩自然也会变好,派发的分红自然也就变多了!

而且价值风格在加息环境下也是受利好最多的。

因为一般只有在经济走强的背景下才会开启加息,加息也可以提升银行保险公司的息差。

所以像21年全球经济又开始复苏,那么价值股整体表现自然就强了。

代表人物:曹名长、徐彦、丘栋荣、姜诚、王海峰

3、大盘、中小盘风格

相比价值风格,大盘公司和小盘公司区别是市值不同。

一般投资者不需要对大盘和中小盘风格的基金进行过度区分,但市值风格也可以适当进行风险分散。

比如去年以来大盘成长的风格行情走向了极端,茅台、五粮液、恒瑞医药这些大市值公司都涨上了天,那么这时求稳的话,避开大盘,选择小盘风格的基金,可以避开很大回调的风险。

如果还是搞不明白基金经理是什么风格咋办?

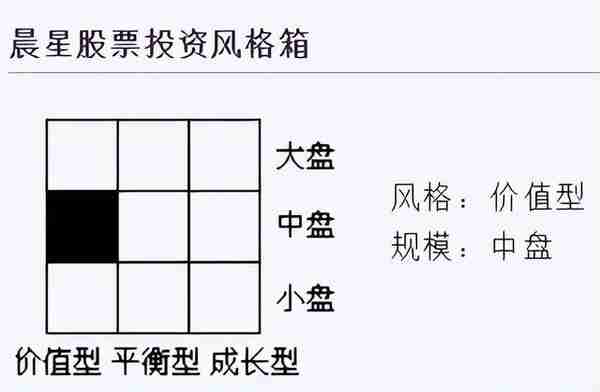

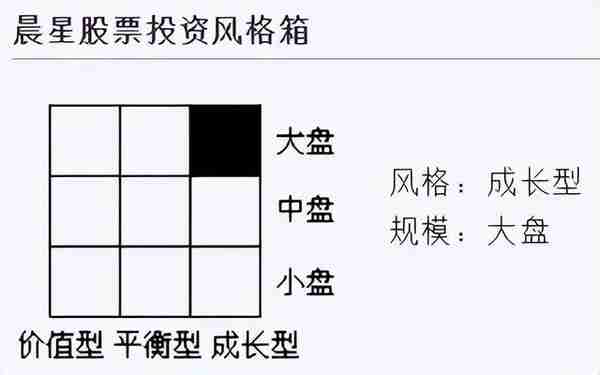

可以打开:晨星基金网 ,搜索基金名称,查看晨星股票投资风格箱,比如中欧潜力价值,对应的就是中盘价值型,而易方达蓝筹精选对应的就是大盘成长型。

中欧潜力价值

易方达蓝筹精选

总之尽量别去人挤人的地方就对了。

如果你区分不清楚风格?

那我直接告诉你,谨慎买近两到三年业绩最顶尖那一批基金,警惕基金销售平台给你推荐的基金。

举个例子,21年你能看到各平台推的最猛的,基本都是大盘成长风格基金,这时候小白准备入场已经晚了,因为基金经理擅长的大盘成长风格已经走向一个极端了,这时冲进去大概率是高位接盘。

如果我们巧妙地避开大盘成长风格,去找中小盘价值风格里涨最好的基金,这样就可以大大避开亏损。

比如曹名长,他就属于中小盘价值风格,主要是买一些估值很低,高股息的公司。

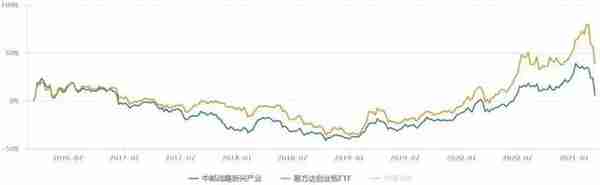

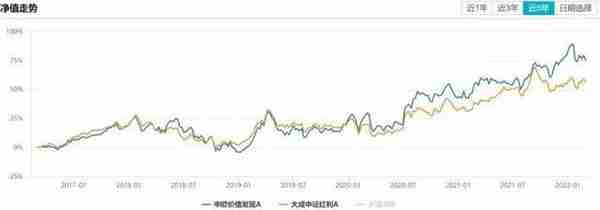

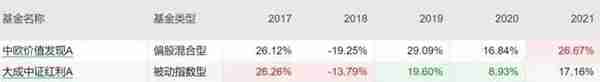

可以用典型的价值指数中证红利,来对比他的基金走势,会发现他的风格和中证红利很像,基本未曾漂移过,这就是典型的中小盘价值风格基金。

中欧价值发现以低估值为核心的策略,大多年份都成功跑赢了中证红利,在21年实现了26.67%的收益率,而大多大盘成长风格基金在2021年是负收益。

中欧价值发现PK大成中证红利

所以咱们虽然看到老曹19、20年业绩很差,看全市场基金历史业绩排名肯定选不中它,但一对比又会发现,21年他的业绩竟然又很好,排名前列。

为啥曹名长业绩反其道而行之?因为中小盘价值风格起来了。

咱讨论主动基金的时候,一定不能绕开市场风格去谈业绩。

张坤要找人比,就只能找曲扬,萧楠,彦春,葛兰,少醒们去比,他们都是大盘成长的风格。

谢治宇要比,就只能找董承非,饶晓鹏,周蔚文去比,他们是大盘均衡型的风格。

曹名长要比,就只能找徐彦、丘栋荣去比,他们是中小盘价值型的风格。

选基正确做法:

尽量分散配置不同投资风格下,业绩稳定,且名列前茅的。

错误做法:

只挑最近三年业绩最好的。

首先选基金经理,先大致明白了他的风格,寻找低估的风格,再去谈业绩。

那话说回来,我怎么预判未来的市场风格呢?

这点其实难度很大,可以说最专业的基金经理也很难有准确的预判。

除非市场走向极端时,那么我们可以适当做一个均值回归的预判。

比如在19、20年大盘成长风格连续暴涨后,我在21、22年并不看好大盘成长的表现,结果也确实印证了~

而21、22大盘成长连续调整,加上加息顶峰已过,23年我又相对看好大盘成长了。

但还是不建议去赌风格回归,因为猜错了就会很伤,市场经常不按套路出牌。

我的建议是,可以将不同风格的基金经理进行分散配置,押注多个风格,所谓东边不亮西边亮,以此来达到风险规避的效果。

具体怎么搭配呢?

其实对于泛主题类的,对于绝大多数基民而言已经够用了,我们挑选不同风格的最优基金经理出来,构建一个平衡组合就好。

比如:

大盘成长+大盘价值+大盘均衡+小盘成长+小盘价值+小盘均衡,各配1/6。

这样就可以组成一个各方面表现比较均衡的优质主动基金组合了。

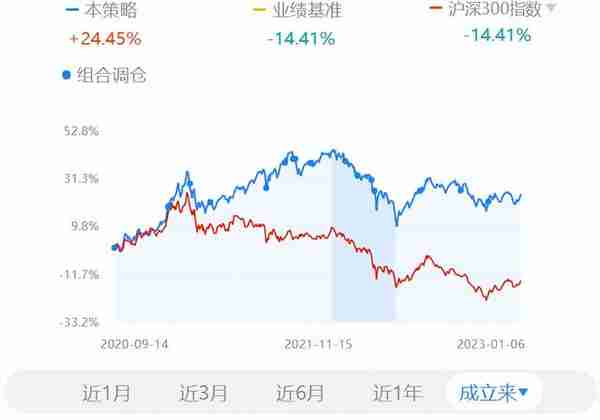

目前我们的金牛二十策略也是按这套逻辑运作的,组合成立来超额收益一直比较稳定。

好,那这些对应的市场风格,目前市场上有什么优质主动基金可供选择呢?

03、优质基金测评

接下来是纯干货基金汇总部分。

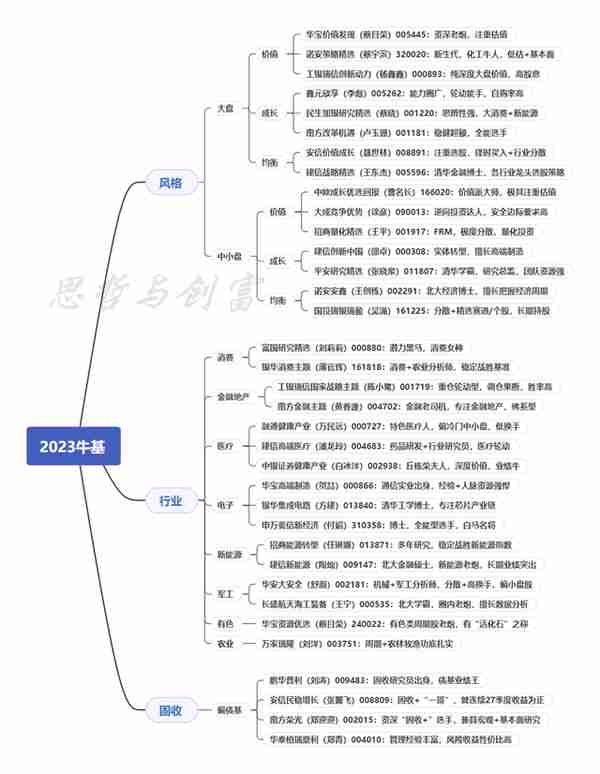

诺,先看这张2023年牛基图:

接着我们来点评一下选手们的表现:

首先说说成长价值风格主题基金。

1、大盘价值

2023年实力较强的大盘价值风格基金经理有:华宝蔡目荣、诺安蔡宇滨、工银瑞信杨鑫鑫。

华宝蔡目荣:少数始终坚守大盘价值风格且业绩优秀的选手之一,同时他也是资源类周期行业的资深研究者,管理基金10年多。

他的大盘价值风格代表基金是华宝价值发现(005445),成立4年以来均跑赢同期沪深300指数。

蔡目荣的持仓非常注重估值,前十大持仓平均市盈率只有6倍左右,市净率0.7倍左右,主要以金融地产为主,防守性强,但进攻性偏弱。

在金融地产整体被沪深300连续摩擦了几年的情况下,基金依然能够相对沪深300每年都取得超额收益,说明其选股能力还是不错的。

蔡的这只华宝价值目前只有2.6亿的规模,灵活性方面很不错,缺点就是进攻性偏弱了些,这也是价值风格的通病,守强攻弱。

诺安蔡宇滨:有IMI石化行业就业经历,对化工很擅长,相比蔡目荣的佛系,蔡宇滨的交易、换手能力更强,总体业绩更好。

代表基金诺安策略精选(320020),自2018年6月接手管理至2022年底,仅在2020年跑输同期沪深300指数,其他年份均大幅跑赢。

目前蔡宇滨的诺安策略精选规模2亿,整体管理规模21亿,都是可控范畴之内,布局大盘价值的话,他是非常不错的选择之一。

工银瑞信杨鑫鑫:行业研究员出身,也做过投资助理,从业经历14年多,基金管理9年多,也属于老司机行列。

代表基金是工银瑞信创新动力(000893),自2019年2月接手管理至2022年底,只有2019年小幅跑输同期沪深300指数。

杨鑫鑫属于超级深度价值的选手,极度注重行业分散和个股的估值,在均衡的行业配置上优选个股,力图获取超额收益。

杨鑫鑫对估值的要求极为严格,前十大持仓平均10倍,持股的平均股息率甚至高达4.3%,属于典型的高股息投资策略。

如果想追求纯深度的大盘价值选手,也可以考虑他。

2、大盘成长

2023年比较有潜力的大盘成长风格基金经理有:鑫元李彪、民生加银蔡晓、南方改革卢玉珊。

鑫元李彪:早期曾在多家私募基金公司担任研究员和基金助理摸爬滚打多年,后来转战鑫元基金,具有消费、制造、科技等行业的能力圈。

代表基金是鑫元欣享(005262),自2020年2月接手管理至2022年底,稳定战胜同期沪深300指数。

李彪一句话总结,是属于事件驱动型,且具有一定行业轮动能力的成长型基金经理。

他的投资风格更倾向于选择高行业景气度的板块,并进行适当轮动。

比如李彪从20年开始就逐步将消费股清仓,转向高端制造方向,时机选择很好。

此外李彪有一个特点,他本人和基金公司都重仓了自己管理的基金,利益高度捆绑~

比如鑫元欣享,基金公司投资持有2000万份额,他自己持有66万份额。

他的另一只基金鑫元鑫动力,基金公司持有3000万份额,他持有203万份额。

可以说,作为一个小基金公司,整个鑫元的大部分权益资金都压在他身上了,足可见对其看好程度~

考虑到李彪目前只管理了9个多亿规模,要做行业轮动也很方便,因此我觉得关注他还是OK的。

民生加银蔡晓:微电子与固体电子学硕士,半导体科班出身,证券从业18年,基金管理7年,做过研究员、总监助理、策略组长、专户投委会成员等等,2014年加入民生加银基金,现任研究部总监助理。

代表基金民生加银研究精选(001220),自2018年3月接手管理至2022年底,在完整的4年中,稳定战胜同期沪深300指数,超额收益稳定。

蔡晓是一位热爱儒家思想、思辨性很强的基金经理,非常喜欢读论语,能够把里面的理念运用到投资中去。

一句话形容蔡晓的投资框架,就是“自上而下定方向,自下而上定个股”。

简单解释就是,先从上抓住各阶段市场的核心矛盾,把最有限的资源集中配置到最重要的,且体现核心需求矛盾的3-5个行业上。

选定行业后,继而确定个股,从每个行业中选3-6个个股,在个股的选择上,蔡晓主要关注两点,第一,这家公司有没有稀缺性,第二,这家公司的商业模式或者产品有没有强粘性。

投资风格上,蔡晓也是大盘成长,主打大消费和新能源板块,板块内个股轮动做的也不错,每年稳定战胜300就是最好的证明。

不过他有个小瑕疵,蔡晓的自有资金和基金公司没有跟投,有点可惜。

南方卢玉珊:清华会计学硕士,基金从业14年,历任研究部研究员、高级研究员,负责商贸零售、酒店旅游、纺织服装、轻工造纸、建筑工程等行业研究工作,能力圈很广。

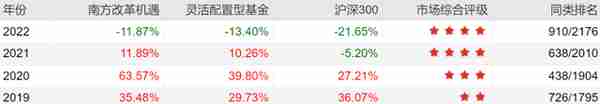

代表基金南方改革机遇(001181),自2019年1月接手管理至2022年底,近4年中3胜1负,仅在2019年小幅跑输同期沪深300指数。

卢玉珊经历过2016年的熔断、债券熊市,所以非常重视回撤控制,在后续投资中形成了追求绝对收益、注重回撤控制的风格,这一点从她近三年的最大回撤和波动上面也能看得出。

在大盘成长风格里,卢玉珊的选股偏均衡,主要从三个方向入手,第一竞争格局清晰,护城河比较深的底仓,第二是业绩提速、净利润提升,可能即将迎来戴维斯双击的弹性股,第三是具备趋势反转机会的潜力股,比如像受损于疫情影响的公司。

另外她也非常重视仓位控制,行情变差时会及时降低仓位,比如2021年一季度仓位直接从8成下降到了6成,到了2022一季度最低降到4成,这也是她基金低回撤的关键。

考虑到卢玉珊目前管理规模28亿,而这只南方改革机遇只有3.4亿,操作方面也还算灵活,作为大盘成长风格里的稳健派,也是可以重点关注的人选之一。

这里顺带点名一下富荣基金邓宇翔,也是一个不错的大盘成长风格基金经理,只是核心基金富荣福锦(005164)限购,但感兴趣也不妨拓展关注一下。

3、大盘均衡

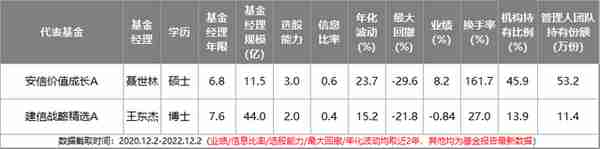

2023年比较突出的大盘均衡风格基金经理有:安信聂世林、建信王东杰。

安信聂世林:2008年毕业即加入安信,安信基金早期班底成员之一,地产、大消费板块行业研究员出身,从业15年,基金管理7年,拿过金牛奖。

代表基金安信优势增长(001287),自2016年2月接手管理至2022年底,接近七年中,均稳定跑赢同期的沪深300指数。

聂世林的投资风格跟早期的谢治宇很像,都会做仓位择时,都是行业分散,换手率不低,大盘股居多。

当然目前老谢管理700亿+规模,已经没啥潜力可挖了,而聂世林依旧是一个不错的黑马选手。

在选基方面,他的另一只安信价值成长(008891),可以投港股,规模4亿多点,更合适。

建信王东杰:金融科班出身,清华金融博士学历,从业经历14年,开始在高华证券(高盛中国)做了四年分析员,2012年加入建信,从研究员做到基金经理,业绩表现非常优秀。

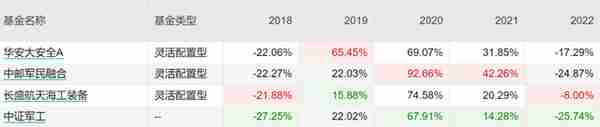

代表基金建信大安全(001473),自2015年7月接手管理至2022年底,6胜1负,只有2018年小幅跑输同期沪深300指数。

王东杰是从熊市里成长起来的基金经理,2008年入行就遇到全球金融危机,15年开始管理基金又遇到股市大震荡,所以他一直非常注重风险控制,回撤在大盘均衡风格里算是非常优秀的。

他的风控策略与谢治宇比较类似,主要是行业分散,但他更注重胜率,选的都是大而不倒的行业龙头,坚持“胜而求其战“的理念。

他长期保持均衡稳健的投资收益,而且他的基金管理规模更小(总规模44亿),他的另一只建信战略精选(005596),4.2亿规模,还可以投资港股,也是一个不错的选择。

4、中小盘价值

2023年我相对比较看好的中小盘价值风格基金经理有:中欧曹名长、大成徐彦、招商王平。

中欧曹名长:曹名长是国内低估价值投资派的大师,专注低估股票十余年,从来不蹭热点,以他的代表基之一中欧潜力价值(001810)为例,虽然前几年他的业绩一般般,19、20连续跑输沪深300,但也是因为低估风格不受欢迎的缘故。

不过你看他2021和22年的业绩,还是不错的。

老曹的话,目前我比较看好他的另一只中欧成长优选回报(166020),规模只有3个亿。

大成徐彦:硕士学历,十六年的行业从业经历,基金管理年限8.8年,18-19年中间有一年多的空窗期,19年底才开始重新接管基金。

代表基金是大成竞争优势(090013),从他完整管理的5年来看,5胜1负,只有2020年小幅跑输同期沪深300。

徐彦与曹名长不同,主打方向是周期类行业,偏爱工业、能源和材料。

徐彦擅长深入研究企业价值,以判断企业价值为出发点,研究行业趋势、商业模式和管理团队,挖掘低估值个股。

他的换手率很低,从不关注短期市场,也不跟随板块热点,坚持以合适的价格买入优秀的公司并长期持有的理念。

徐彦的管理规模也不大,只有50亿,而且风控能力也强,长期保持较低仓位运行。

招商王平:管理学硕士,FRM(金融风险管理师),从业16年,基金管理12年,招商基金的老将,历任风控分析师、风控管理、量化、期货研究等工作,现任招商全球量化投资部副总监。

代表基金是招商量化精选(001917),自2016年3月一手管理至2022年底,早年因为小盘股表现较差跑输300,但随后在19-22年均大幅战胜指数。

王平擅长量化投资,他见目前也在管理招商沪深300、中证500/1000、光伏、红利等指数增强量化产品。

从投资风格上看,王平一直偏向中小盘价值风格,和之前的网红基金经理金元顺安缪玮彬属于同一种类型~

他俩都是持股极度分散,个股占比很少超2%,而且持仓估值很低,持股市盈率只有10倍左右,且行业非常分散,非常典型的量化思维。

量化投资,最麻烦的是规模扩大后超额收益的失效效应,但招商王平这只量化精选只有6亿,还是问题不大的。

虽然他的历史业绩比缪玮彬稍逊一筹,但他的优点在于不限购,而且规模小,打新收益更高。

可能是出于小而美的因素,基金经理团队自有300万资金重仓这只基金,而基金公司自有资金也是有2000万布局,充分说明内部的看好。

5、中小盘成长

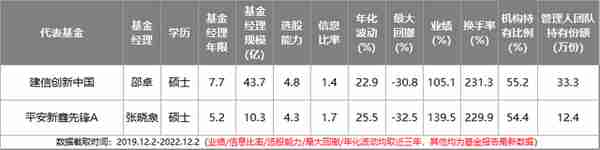

2023年我相对比较看好的中小盘成长风格基金经理有:建信邵卓、平安张晓泉。

建信邵卓:看过邵卓几次专访,他在西门子和IBM有过工作经验,属于实体转行的基金经理,目前基金管理8年,业绩优秀。

代表基金是建信创新中国(000308),自2015年接手管理至2022年底,在完整的7年中,6胜1负,只在2017年跑输同期沪深300指数。

由于有过实体工作经历,所以他对科技和高端制造方面有更深的理解,但他的能力圈不仅限于科技,在消费、医药、金融、周期等都有一定行业轮动能力。

目前国家发力扶持小而美和高端制造,这也是他的强势点,值得考虑配置。

平安张晓泉:清华学霸出身,平安研究总监,有色化工优秀分析师,有逾六年的基金经理经验。

代表基金是平安新鑫先锋(000739),自2019年6月接手管理至2022年底,持续稳定跑赢同期沪深300指数。

他作为研究总监,善于借助投研团队的实力,业绩突出,近三年业绩在全市场排名前50,但目前管理规模仅10个亿,规模与其实力并不匹配,性价比较高。

不过考虑到他的平安新鑫先锋规模已有8.5亿,他的另一只平安研究精选(011807)只有1.7亿规模,更加灵活,也是不错的选择。

6、中小盘均衡

2023年我相对比较看好的中小盘均衡风格基金经理有:诺安王创练、国投瑞银吴潇。

诺安王创练:北大经济学博士,从97年就开始干投研,现在也有26个年头了,行业老炮,基金管理7.7年,他早期在多家机构做过宏观经济研究,2008年加入诺安至今,现任研究总监。

代表基金是诺安研究精选(320022),自2015年3月由他一手管理至2022年底,完整的7年中,5胜2负,也是只有2017和2022年跑输同期沪深300指数。

王创练属于均衡风格,擅长把握经济周期,注重个股估值性价比。

他有自己的一套投资流程,即:观气象→选土壤→播种子。

方法就是先判断经济周期阶段,然后确定高景气赛道,最后再精选个股。

在估值和价格合适的时机买入,直到基本面发生变化或者高估时卖出。

比如他2020年底重仓日常消费,但在2021上半年大幅减仓,及时分散到了工业、可选消费、能源等行业。

王创练的管理规模24亿,是中小盘均衡风格里面最少的,他的另一只诺安安鑫(002291)规模只有2.6亿,打新和灵活性更好,性价比可能更高。

国投瑞银吴潇:海归金融硕士,从业经历近8年,基金管理5年,中坚派实力选手。

代表基金是国投瑞银瑞盈(161225),自2017年3月接手管理至2022年底,完整的5年中,4胜1负,只在2018年小幅跑输同期沪深300指数。

他也是和谢治宇类似的均衡风格,核心投资思路还是分散投资,鸡蛋放在不同的篮子里。

他认为中国拥有全产业链优势,可投资的板块很多,关键是要精选好赛道,并在里面挑选好公司持有。

目前管理人团队自持超850万,对于这只两个多亿的基金而言,自持占比也算是业内前几名了~

价值成长风格主题基金咱们已经说完了,接下来再聊聊行业主题基金~

行业主题基金:

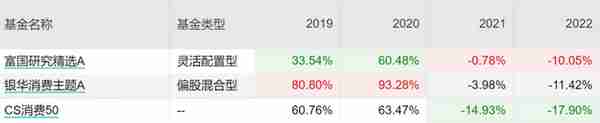

1、消费方向

首先科普一下,国内消费基金其实α并不显著,能战胜指数本身的基金经理可以说少之又少,因此这里我只介绍两个相对看好的潜力黑马。

1、银华薄官辉

说起银华,大家应该都知道这家公司其实在消费板块一直都有深入的研究。

而薄官辉在进入银华基金之前任卖方研究员时,就是主攻食品饮料和农业,随后一直专注于消费领域投资。

由于多年专注于消费领域研究,且投资消费股时长期享有超额收益,薄官辉被投资者广誉为“国民消费专家”。

从历史业绩里看,薄官辉从18年出任银华消费主题基金以来,每一年都大幅战胜了中证消费50指数,这个成绩毫无疑问可以说是当之无愧的消费顶流了。

另外在大多明星消费基金经理规模扩张至数百亿的情况下,薄官辉管理规模只有47个亿,银华消费主题(161818)也只有4个亿,算是性价比不错的选择。

2、富国刘莉莉

早期和王园园共管富国消费主题,多年战胜消费基准,但因为王圆圆规模膨胀到数百亿,而刘莉莉只有4个亿规模,所以她还是可以考虑的。

她管理的富国研究精选(000880),算是早几年表现一般,但在21年和22年均战胜了消费50不少。

在多数消费基金经理均跑输基准的情况下,绝对是难能可贵了。

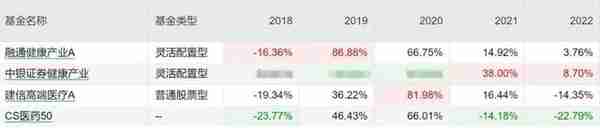

2、医疗方向

1、建信潘龙玲

早期在医药企业做过研究员和药品研发,而后加入基金公司从事行业研究员工作。

潘龙玲是偏爱交易的轮动型选手,2021年换手率高达713%,比如2022年前三季度,每次都是一波大换血,前十大持仓每次至少要换掉7只。

在2021-2022不是躺平就是等死的极端行情下,她的高频轮动产生了显著的效果,加上目前管理规模只有7个亿,很适合她的轮动策略。

从18年至今,她的建信高端医疗(004683)只有19年没能跑赢医药50指数,其他年份均战胜。

对于轮动型选手,只要规模不上30亿,整体而言轮动策略的效果都是能够保证的。

2、融通万民远

圈内比较出名的特色医疗人,川大生物医学博士,有多年医疗行业研究员经历,管理基金6年,且主打医疗基金,专一度高。

万民远偏好中小盘成长股风格,几乎从不参与抱团,属于那种特立独行类的基金经理,喜欢在冷门领域寻找价值被低估的黑马,但进入持仓后长期持有。

这也是他能够取得高收益的关键,相比眼茅、牙茅、CXO等各种热门板块的明星领域,他更喜欢类似如一心堂、健之佳、老百姓这种小而美的标的。

从18年至今,他的融通健康产业(000727)每一年均战胜医药50指数,超额收益非常稳定。

从2022中报该基金的自购和机构持有情况看,员工持有超160万,机构占比高达52.6%,说明这只基受认可度相比大多医疗基而言也较高。

不过由于融通健康产业规模50亿,已经比较大了,因此更推荐他的另一只小规模基金,融通鑫新成长(011403)。

3、中银白冰洋

白冰洋可能名气不大,不过提起丘栋荣你们肯定都知道,白冰洋就是老丘的夫人。

丘栋荣的风格可以说是典型的深度价投选手,他老婆风格和他是非常的接近,09年入行之后也是拜入深度价值流派,看重估值,喜欢“非主流”的冷门领域~

别人的关注点大多在于上涨空间多少,而她的关注点首先是下行风险是否可控。

白冰洋管理的中银证券健康产业(002938)2022年收益率8.7%,2021年收益率38%,已经连续两年拿下医药基金头名。

两年的超额,一是由于她管理的基金规模只有8亿,可以灵活选股策略,另一个就是她深度价投,对风险的敬畏。

比如她在2021年CRO、医疗器械高涨时接手这只基金,但随后她很快把持仓调到中药和原料药,之后CRO和医疗器械便回调,中药原料药继续上涨,因此获得了很高的超额收益。

不过还是说句,白冰洋并不是专攻医疗的基金经理,接手医疗基金也只有不到2年时间,虽然期间两年业绩均大幅战胜医药指数,但业绩稳定性还是有待考验的。

不过作为医药基里最灵活多变,已经规模较小的基金经理,把她放在潜力黑马名单还是没啥毛病。

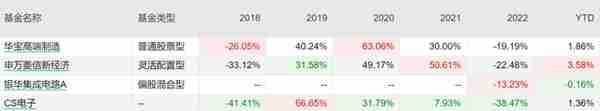

3、电子方向

1、华宝贺喆

贺喆在北大毕业后,便在无线通讯行业工作了8年,区间与许多苹果产业链龙头公司都有深度合作,这也让他比大多数人更懂电子行业的产业周期。

因此贺喆先是去私募干了几年,从电子行业研究开始,后来覆盖周期和各类成长行业,但核心还是集中在制造业尤其是电子方向,这也是贺喆第一只发行的基金名为华宝高端制造(000866)的原因。

此外贺喆还有一个特点,就是他在高端制造领域里非常注重控制回撤和波动的基金经理,近三年的回撤控制在电子行业基金经理中属于佼佼者。

用他自己的话来说,就是会通过选电子、制造行业里一些相关性比较小,能产生对冲作用的个股,并且个股权重不超5%来尽量规避风险。

由于贺喆的综合业绩在电子领域排行top3,回撤控制也很好,因此过去几年综合的风险收益比是行业第一名。

再看超额收益的稳定性,从18年末接管华宝高端制造以来,除了19年没能战胜中证电子指数之外,其余三年均大幅战胜,超额收益显著。

考虑到贺喆目前还只管理了二十来个亿的规模,核心基金华宝高端制造也只有2个多亿,因此还是非常值得关注的。

2、申万菱信付娟

付娟是博士学位,作为从业十六年的明星基金经理,在农银汇理就拿过五年期金牛基金的荣誉。

而她的能力圈也不仅覆盖电子,同时还包含了消费、医药、新能源等多个方向,属于典型的全能型选手。

付娟的业绩也不用多说,从2012年管理基金至今十年时间,从1000点起,同期生涯业绩指数4480点,远高于沪深300的1250点,生涯年化收益15.5%,绝对的白马名将。

这次我把电子方向的选手引入付娟,主要是因为付娟近几年配置的方向都集中在电子、新能源为主,加上她本身选股实力强,现在规模还不算巨大,所以介绍下也就有必要了。

从付娟的生涯业绩曲线来看,会发现她的总体风格还是偏向于成长,属于攻强守偏弱的基金经理,回撤控制暂时看来不如贺喆,但胜在经验丰富,行业脉络广泛。

生涯超额收益也十分显著,也是除了19年之外,每一年均战胜中证电子指数。

而且她管理的申万菱信新经济(310358),基金经理自持有1335万,非常巨额的数字,说明利益高度捆绑。

3、银华方建

方建是清华大学工学博士,生涯长期专注于高端制造方向,2021年12月成立了一只专门投资芯片半导体方向的银华集成电路(013840),刚成立就自购了156万,可见其自信和看好。

方建的银华集成电路主要持有半导体设备、模拟芯片设计、分立器件三个细分行业,从22年全年来看,跑赢了同期国证芯片指数25个百分点,超额收益十分出色。

作为专攻电子方向的清华工学博士,目前仅管理30亿不到,他还是有希望相对芯片板块跑出长期超额收益的。

4、新能源方向

1、招商任琳娜

如果说你是既要又要的挑剔型,我觉得任琳娜可能会胜任大家的高要求。

任琳娜最早起初是管理申万菱信新能源汽车基金的,在她任职期间申万菱信新能源汽车收益率138%,大幅战胜新能源车指数的70%。

而且超额收益稳定,在18、19、20年均大幅战胜中证新能源指数。

在21年跳槽到招商基金任职后,开始管理招商安润(000126),而22年也战胜了中证新能源车指数。

可见她操盘两个阶段的新能源方基金,都战胜了新能源汽车指数,算是一个比较稳健的增强选择。

任琳娜现在来到一个新的团队,管理规模从原先的上百亿一下子就降低到了20亿出头,一下子压力瞬间小了不少,又能愉快的在新能源领域里选股了~

因此,考虑到小规模,稳定的超额,想投资新能源的话,我觉得确实值得关注她。

目前她管理的另一只招商能源转型(013871)规模更小,也可以关注。

2、建信陶灿

陶灿/田元泉主管的建信新能源(009147),是目前所有新能源基金中综合业绩表现最好的之一。

其中陶灿作为权益部投资总经理,有十余年的超长生涯投资履历,也是金牛奖选手,在多个行业都具有强大的配置能力,可以有效把控全局风险和方向,他长期也是十分看好新能源这个投资方向。

而田元泉则是一直以来都在研究和投资新能源行业板块,非常专注,在两位基金经理研究合力之下,建信新能源还是有望战胜指数的。

5、金融地产方向

1、工银陈小鹭

化工研究员出身,典型的行业重仓轮动型选手,最大的特点是敢于重仓单个行业,调仓果断,而且胜率不俗。

比如工银瑞信国家战略主题2021年中报,前三大持仓行业分别是:材料(61.6%)、金融(31.7%)、信息技术(4.4%)。

材料行业在2021下半年排在wind第11个行业中第二名。

2022年初则换成了:金融(52.4%)、房地产(19.9%)、材料(19.6%),

金融行业在2022上半年排在wind第11个行业中第五名。

2022下半年又变成了:房地产(42.8%)、工业(33.2%)、金融(11.9%)。

地产行业在2022下半年排在wind第11个行业中第二名,而金融排第七名。

可以看到他每次的行业性轮动节奏的把握的很不错,而且他的年换手率在300%左右,说明调整好方向之后也就不会一直折腾了。

考虑到需要做大方向的调整,规模肯定不能太大,目前他的管理规模只有7.5亿,操作上还是灵活的。

不足之处是陈小鹭并不是专业研究金融地产的基金经理,所以我们把他作为金融地产的增强基,其实有些牵强。

但好处在于对于非专业投资者,又同时看好金融地产的朋友来说,选这位基金经理,可以更好的帮自己把控方向,增加一个二次容错。

这样你即便看错地产,有基金经理把持,也未必就会踩雷。

而他管理的工银瑞信国家战略主题(001719)从成立以来每一年均大幅战胜了中证800金融地产指数,可以说实力很强。

2、南方黄春逢

上交大金融学硕士学历,从业经历11年,早前是国泰君安银行分析师,南方基金金融行业高级研究员,可以说在金融这块扎根非常深入,他的代表基金也是南方金融主题(004702)。

黄春逢年平均换手率大概200%左右,属于佛系型选手,相对前一位基金经理来说,黄逢春近三年的业绩要差一点,但他的方向非常专一,基金方向也是长期集中金融地产,不会出现漂移。

另外机构持有(87%)和自购(235万)占比也高,说明这只基受认可度也不错。

而且该基金成立以来,也是从18-22年每一年均战胜中证800金融地产指数,超额收益非常稳定。

6、军工方向

1、华安舒灏

主攻方向是机械和军工,在军工行业有十多年的研究经验。

舒灏的特点是小盘股+高换手,由于军工板块的特性,他会进行适当择时操作,而且对自己熟悉的机械制造领域也会适当进行分散配置。

综合来看,他各项数据都是比较不错的,业绩同类前茅、回撤低、机构持有50%以上,自购也买了63万份,算不少。

目前他管理的华安大安全(002181),自完整的19-22年四年中每年均战胜中证军工指数,超额收益非常稳定。

2、长盛王宁

北大学霸,从业近24年,基金管理近16年,是目前市场市从业年限最长的基金经理之一,经历过多轮牛熊市考验,投资经验丰富。

王宁是学统计出身,所以他最大的特点是对数据有着较强的敏感性,擅长从不同产业的运行周期和维度等方面的数据进行研究比较,然后根据产业和估值的变化设计投资组合,获得超额收益。

相比其他同类基金经理,王宁是最佛系的,平均年换手率在100%左右,几乎就是每年调完仓就躺平了,但业绩依旧名列前茅。

不过王宁上任的长盛航天海工装备(000535)有点晚,是21年8月才刚刚上任,但随后业绩还是很不错,一年四个月时间便相对中证军工指数获得了15%的超额收益。

而且他的总管理规模只有6个多亿,非常灵活,作为圈内老炮,王宁有丰富的管理经验,且这只军工基金在他手里近两年的业绩也够看,因此也纳入了黑马基金名单。

7、有色方向

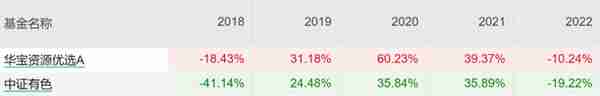

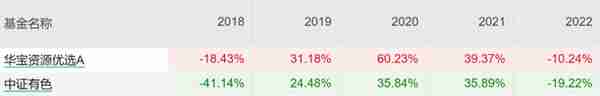

蔡目荣,华宝资源优选(240022)

12年成立,华宝老牌周期风格基金,长期重仓有色、采掘、化工等行业,可以稳定跑赢中证有色指数。

之前蔡目荣管理的另一只华宝价值发现我们已经提及过他,但他也多年从事着资源类周期行业研究,可以说是周期行业的“活化石”。

不过资源类基金的业绩起伏波动挺大的,有时可能会大幅度的跑输沪深300,因此投资该板块要懂得择时进场才行,难度较大。

8、农业方向

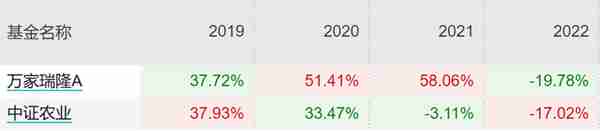

刘洋,万家瑞隆(003751)

农业板块性价比最高的基金,业绩和回撤都比较优秀,且自成立以来,业绩远优于中证农业指数。

万家刘洋是行业研究员出身,能力圈覆盖食品饮料、农业、建筑、有色、交通运输等行业,目前主打周期+农林牧渔。

刘洋在农业板块非常下功夫,为了调研市场甚至会亲自下到地里掰开玉米找害虫,可见其对研究之深入。

万家瑞隆当前16亿,规模还是合适的,看好农业可以考虑一下。

9、偏债型主动基金

1、刘涛,鹏华丰融(000345)

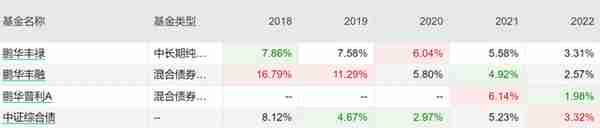

鹏华刘涛是纯债基里的业绩王,业绩稳定,他过去管理的多只债基过去均大幅战胜中证综合债指数。

其中鹏华丰融历史业绩最好,但它是一年开放一次申购,现在还封闭着,开放日为每年的11月19日左右。

一般封闭债基的业绩普遍要更好一点,因为仓位更高,所以债基封基一般业绩都好于开基。

如果不追封基的话,他还有一只鹏华普利(009483),也是开放申购,可以考虑~

2、张翼飞,安信稳健增值(001316)

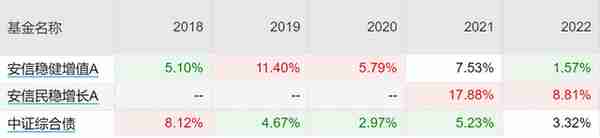

安信张翼飞可以说是现在固收+界的一哥,这只安信稳健增值曾经连续29季度收益为正,固收+历史第一。

如图,安信稳健增值自从2018年以来每年均为正收益。

不过该基金现在规模高达238亿,规模有点太大了,他的另外一只安信民稳增长(008809),目前17亿规模,表现可能会更好。

不过要强调一遍,安信民稳因为股票仓位更高,风险也更高。

3、郑迎迎,南方荣光(002015)

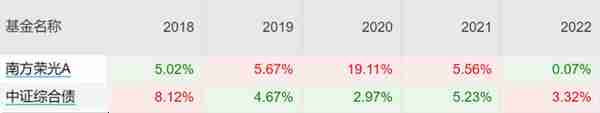

南方郑迎迎是金融硕士,是一个兼具宏观研判能力与基本面研究能力的资深“固收+”基金经理,基金管理马上满10年,也算是固收圈的老将了。

这只南方荣光自她接手至2022年12月,年化回报7%+,每年业绩均为正,尤其在20年,她通过精准的仓位控制取得了不错的超额业绩。

另外她目前仅管理两只固收+基金,总规模20亿,操作上也能轻松应对。

4、郑青,华泰柏瑞鼎利A(004010):

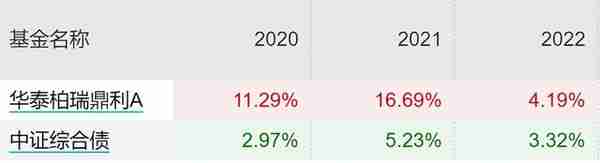

华泰柏瑞郑青是经济学硕士,基金管理10年,长期从事现金管理类产品的研究和投资,拥有丰富的流动性管理经验。

郑青总管理规模高达921亿,但大多是货币基金、纯债基金和同业存单基金。

固守+基金就2只,而这只华泰柏瑞鼎利规模46亿,也在合理范围内。

华泰柏瑞鼎利自她2020年接手至2022年末,季度和年度收益均为正,并且每年均大幅战胜中证综合债,也是一只可考虑的高性价比固收+基金。

END

总的来说,干货内容就这些。

最后再强调一波,尽量做多种风格的基金搭配,降低基金组合的波动性,以实现长期稳定超额收益。

比如大盘成长+大盘价值+中小盘成长+中小盘价值,也可以增加相应的均衡风格,从中选出表现最好的主动基金选手,构成权益基金组合。

当然有自己非常看好的板块,比如港美股QDII,或者行业主题,也可以做一些DIY,加入到权益组合之中。

最后再结合优质的债券或者固收+基金进行定期的动态调整股债配比,这样就可以实现非常有效的风险分散和稳健的收益曲线了~

今天的投资分享就到这,文章合计1.8万字。

先筛选大量数据,然后写测评,确实得费很多精力。

而且因为内容长,可能很多朋友第一次看完,没法很好的消化,也需要二次回顾。

所以大家如果觉得有用,务必点个赞、收藏方便回看哈,也希望大家多多支持,尽量转发分享。