相比股票市场,投资者可能对衍生品市场更加陌生。在某种程度上,衍生品市场对投资者的专业性要求可能更高,涉及的专有名词也更多。

在上一篇文章《中证1000股指期货期权上市,影响几何?》中我们提到,中证1000期货期权之所以备受关注,不仅因为其填补了小盘股对冲工具的空白,更重要的在于其贴水深、指数波动率大。

那么,什么是股指期货贴水?长期贴水的原因是什么?深度贴水对投资有哪些影响?这将是本文重点解答的问题。

01 什么是股指期货的升贴水?

在讨论期货价格和现货价格的时候,经常会提及到“基差”。基差代表的是现货价格与期货价格的差值,即基差=现货价格-期货价格。升贴水其实就是基于此来定义的。当现货价格>期货价格,也就是基差为正数时,这种情况就是期货贴水。反之,当现货价格<期货价格,也就是基差为负数时,叫做期货升水。

举个例子:

假设今天是5月1日,西瓜刚上市,你以市场价8元/kg买了一个西瓜拿回家,是现货(Actuals)交易。如果你今天向水果商预定下个月的西瓜,以4元/kg的价格锁定,下个月拿回家吃,则是期货(Futures)交易。

为什么交易价格会不同呢?5月份西瓜刚上市的时候,西瓜供应量少,价格自然高,但是今年西瓜产量大,市场一致预计,到8月西瓜价格会降到4元/kg。在这里,西瓜的现货价格>期货价格,这就是期货贴水。

02 我国股指期货的升贴水状态如何?

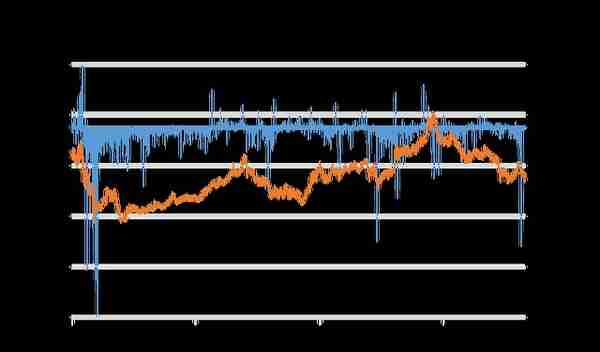

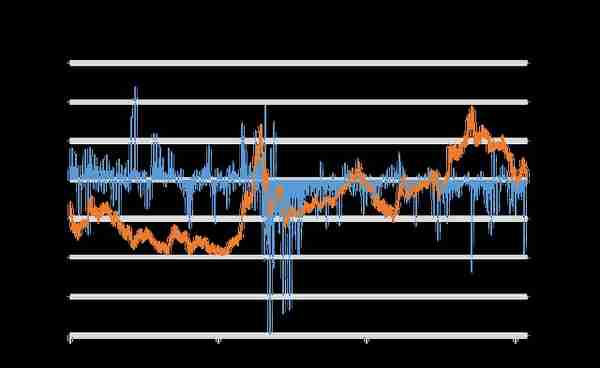

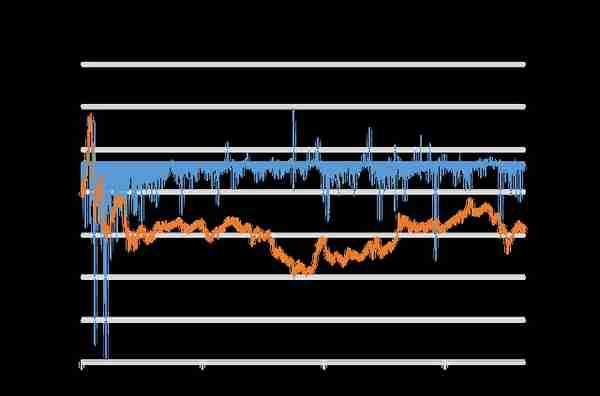

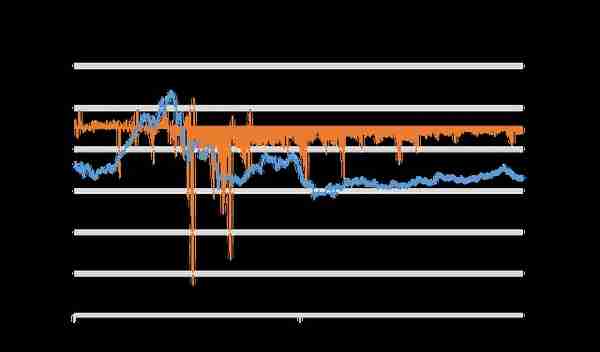

2015年股灾后,投资者的做空需求较大,股指期货贴水也迅速拉大。此后尽管贴水深度有所降低,但三大股指期货(IH、IF、IC)长期贴水情况一直延续至今。

数据来源:WIND,2015/4/16-2022/8/8

指数过往表现不代表未来,中国证券市场成立时间较短,上述展示不能作为任何投资推荐。

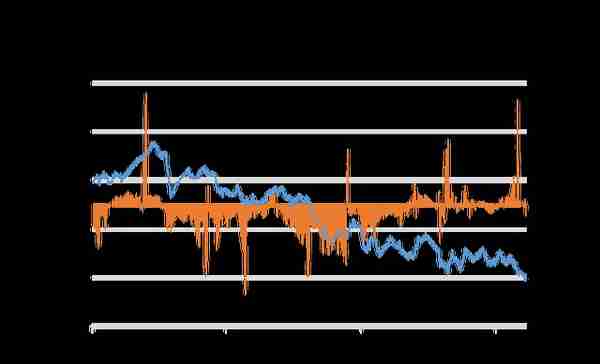

数据来源:WIND,2010/4/16-2022/8/8

指数过往表现不代表未来,中国证券市场成立时间较短,上述展示不能作为任何投资推荐。

数据来源:WIND,2015/4/16-2022/8/8

指数过往表现不代表未来,中国证券市场成立时间较短,上述展示不能作为任何投资推荐。

03 股指期货长期贴水的原因是什么?

一是根据现货指数编制规则,现金分红令股指期货自然回落。每年5-8月,是A股分红集中期,今年5月5日到8月15日期间分红的A股上市公司有3057家,占全部A股的63%。同时,根据我国指数编制规则,成分股分红派现,指数不作除权处理,而是任其自然回落。这就导致一到分红期,指数的预期价格降低,体现为期货价格下降、贴水更深。

我们对中证500每月的基差进行分析,发现基差具有较为明显的“季节性”:

数据来源:WIND;计算方式:选取WIND次主力合约计算贴水,因2015-2016年基差水平偏离均值较大,因此选2017年及以后数据进行计算。

二是由于国内做空手段较少。相较于融券,利用股指期货进行多头对冲成本更低,无需支付较高的融券利息,也无需维持一定的维保比例。投资者在买入股票、基金等多头资产的同时,可通过在期指市场上开空单,为多头资产对冲掉Beta风险。国内私募近年来发展迅速,无论是量化对冲策略、指数增强策略,股指期货都已成为非常重要的对冲工具。而这种多空力量失衡,也导致了股指期货长期贴水。

三是市场对某些信息进行不充分反应或过度反应。这也可以理解为市场乐观或悲观情绪的体现。即期指的贴水扩大,显示市场情绪偏向悲观,反之亦然。

04 为什么中证1000、中证500的贴水更高?

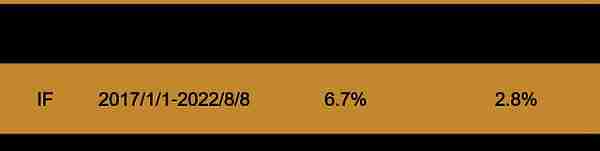

通过比较目前上市的股指期货,可以发现中证500股指期货的贴水高于沪深300股指期货和上证50股指期货。同时,尽管中证1000股指期货上市时间较短,但其年化贴水率也同样高于其余三大股指期货。这是为什么呢?

数据来源:WIND

相较于上证50、沪深300,中证500指数更宽、包含成分股数量更多,其对应股指期货IC能更好地对冲市场风险。因此,过去中小市值股票对冲需求集中于中证500股指期货,导致原来三大股指期货(IH、IF、IC)中,中证500股指期货(IC)的贴水要比上证50和沪深300更深。中证1000期指(IM)上市后,因其宽基性质,满足了更高要求的对冲需求,因此贴水也更大。

05 贴水可以给投资者带来什么?

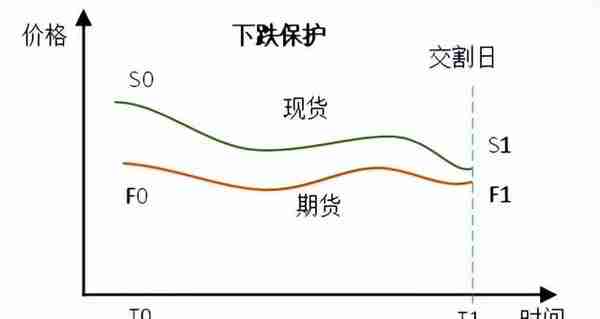

(1)市场情绪判断

投资者可根据贴水程度判断当前市场情绪。一般来说,期指的大幅贴水,意味着整个市场对未来股市行情的悲观看法:一是期市投资者对于未来股指走势的悲观态度使得股指表现弱于现货;二是当前市场信心未完全修复,一有风吹草动,股指就出现较大程度的调整,资金出于安全性格考虑加大空单持仓力度。

数据来源:WIND,2015/1/5-2016/12/29

数据来源:WIND,2017/12/1-2018/12/27

指数过往表现不代表未来,中国证券市场成立时间较短,上述展示不能作为任何投资推荐。

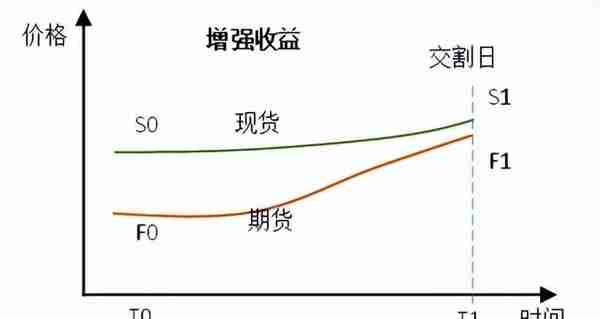

(2)贴水结构下的多头替代策略

期货价格的走势一般与现货价格走势非常相似,同时,越接近期货合约交割日,期货价格会越贴近现货价格,这个过程称为“收敛”。在股指期货贴水状态下,买入相对现货而言“较便宜”的期货,从而可获得期货价格收敛至现货价格的收益。

如果市场存在长期贴水,投资者也可以通过不断地将近月合约移仓至远月合约,来获取滚动的贴水收益。相较于直接持有现货,该部分贴水收益可在上涨行情获得增强收益。目前受市场热捧的雪球结构期权,就是通过delta调整股指头寸,若雪球发行时贴水较深,则券商持有期间即可获得一部分贴水收益,进而获得额外收益。但需要注意的是,此种策略只是在指数涨跌基础上多了贴水收益,若贴水收敛或者指数大幅下跌仍有大幅亏损可能。

(以上应用仅作案例参考,实际投资策略需考虑实际市场情况及相应手续费、保证金风控措施管理,以上案例不作为实际投资建议,本材料举例阐述不代表对实际投资收益的预测、保证。)

参考资料

1.张心怡,王军礼.非参数估计下的股指期货升贴水波动研究[J].信阳师范学院学报(哲学社会科学版),2019.7,39(4):77-80.

2.中信研报 | 中信证券另类策略与结构化产品系列:雪球产品运作机理及市场影响解析

3.股指期货:股指期货套保对冲与展期策略方法论,2022.6.7,金融界

4.鲁训法.中国股市指数与投资者情绪指数的相互关系[J].系统工程理论与实践,2012.3,32(3):621-628.

风险提示:本材料内容不构成任何投资建议。本资料中的观点和判断仅代表财通证券资管当前的分析,财通证券资管不保证当中的观点和判断不会发生任何调整或变化。投资有风险,选择需谨慎。