存在聚集性、尖峰厚尾性和“杠杆效应”

原油期货价格收益率的“波动聚集”特征

本文数据选取的是2010年9月9日至2017年8月16日的原油期货连续合约日收盘价(图1)。由于对数收益率法便于消除异方差,更具适用性,因此分析中对原油期货价格序列数据进行了对数处理,对数收益率公式为:r=ln(Pt/Pt-1)。

图1 2010年9月9日至2017年8月16日原油期货连续合约收盘价日走势

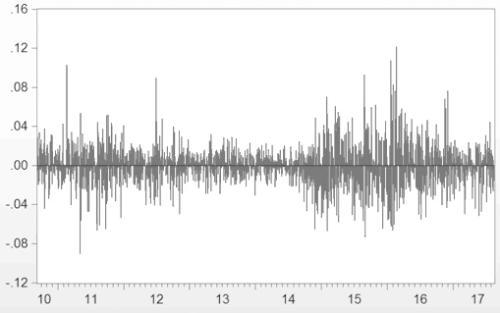

图2 2010年9月9日至2017年8月16日原油期货连续合约对数收益率波动

可以看出,原油期货价格对数收益率r围绕零轴上下频繁波动(图2),其中,2010年至2012年的波动幅度较大,2012年至2014年的波动幅度明显变小,随后2014年至2017年的波动幅度再次变大,证明对数收益率r存在明显的“波动集聚”现象。即原油期货收益波动率会随着时间的推移出现连续偏高或偏低的走势,比如在较大的价格波动后跟随着的是较大的波动,较小的波动后同样跟随着的是较小的波动,并将持续一段时间,整体收益波动率呈现正相关性。我们也可以通俗地将这种现象理解为价格呈现趋势性波动,而不是随机游走。

原油期货价格序列分布呈现“尖峰厚尾”特征

图3中的峰度为5.856,略大于标准值3,说明收益率r序列出现在均值附近的概率要大于出现在正态分布的概率。此外,偏度为0.2633(正态分布偏度为0),呈轻微右偏,说明其存在非对称性,出现在右尾部的收益率观察点要多左尾部,且收益率出现极端情况的概率要大于正态分布的概率。由此,我们可以看出原油期货对数收益率r序列不完全服从标准正态分布,呈现“尖峰厚尾”的特征,所以这里建议使用可以更好拟合样本数据的t分布,从而得到最优的检验结果。

图3 原油期货价格对数收益率r序列分布

ARCH模型前提检验

平稳性检验

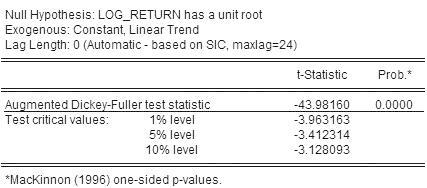

接下来我们运用ADF检验方法对对数收益率r的时间序列进行单位根检验,从结果可看出对数收益率r的t统计量为-43.98,在1%的标准下,原油期货价格对数收益率r的时间序列呈现平稳状态(图4)。

图4 平稳性检验结果

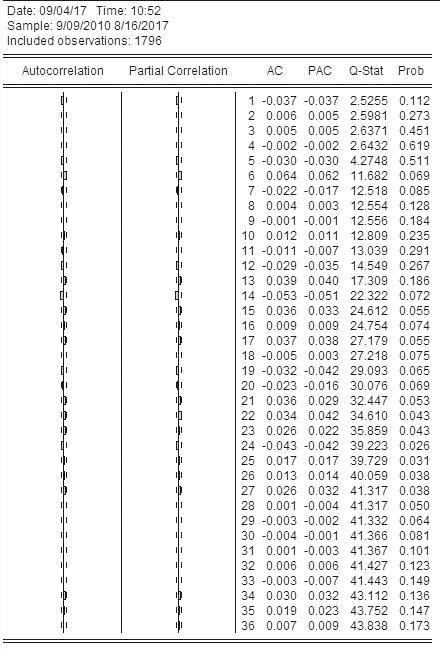

自相关检验

我们对原油期货价格对数收益率r的序列进行的自相关性检验,如图5所示,所检测的结果均落在两条虚线之间,在5%的显著水平下,无论是自相关或偏自相关,其对应的P值均近似于0,故所选取的时间序列不存在自相关性与偏自相关性。

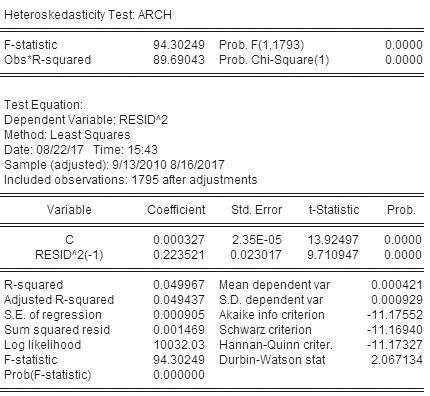

ARCH效应检验

我们观察到原油期货价格收益率r的序列具有异方差性,但出于严谨性考虑,我们仍需要对对数收益率r的序列进行ARCH检验。根据检验结果,F的统计量为94.302,P值为0,说明模型效果显著;观察值R2为89.69043,P值为0,说明可以拒绝原假设,即原油期货价格对数收益率r的序列存在ARCH效应(图6)。

图5 自相关检验结果

图6 ARCH效应检验结果

通过上述检验,可以得出原油期货价格收益率r序列具备平稳性、异方差性但不具备自相关性和偏自相关性的特征,所以我们有理由相信运用GARCH模型族来详细描述该收益率波动是不错的选择。

正负冲击下原油期货价格呈现“杠杆效应”

一般情况下,我们认为GARCH模型就能满足大多数建模的需要,但在金融市场中,非对称冲击问题较为常见,因此还需要建立EGARCH模型与GARCH模型进行比较,从而找出拟合度更好的模型。

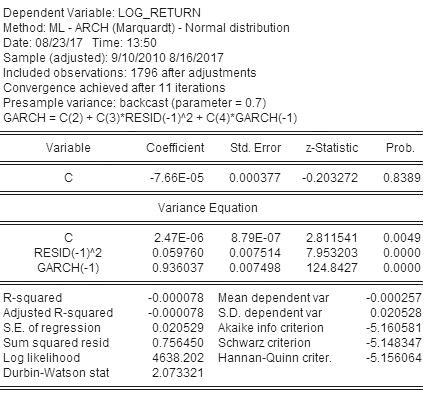

GARCH模型

GARCH的参数方程为σt2=2.47×10-6+0.059760×et-12+0.936037σt-12,其中Adj squared=-0.000078,log likelihood =4638.202,AIC=-5.160581,sc=-5.148347。从结果可以看出,GARCH是一个较为适合的模型,从中观察到C(3)+C(4)<1,说明该模型的过程是平稳的,即收益的冲击具有持续效益(图7)。

图7 GARCH模型检验结果

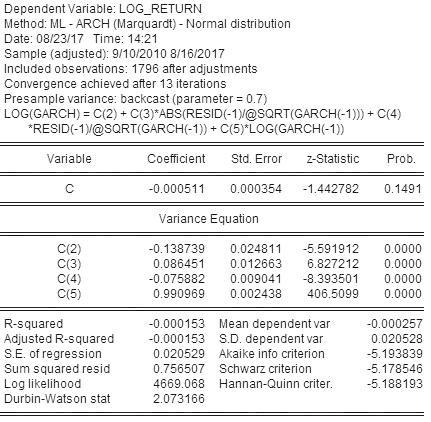

EGARCH模型

图8 EGARCH模型检验结果

如图8显示,EGARCH的估计模型是:Log(σt2)=-0.138739+0.086451μt-1σt-1-0.075882μt-

1σt-1+0.990969Log(σt-12)。

模型中,Adj squared=-0.000153,log likelihood=4669.068,AIC=-5.193839,sc=-5.178546,其AIC值与SC值的和要小于GARCH模型中的AIC值与SC值之和,说明EGARCH的拟合结果要优于GARCH模型。另外,我们观察到非对称系数C(4)的估计值为-0.075882,其P值为0,说明确实存在“杠杆效应”,而且负冲击对原油期货波动率所带来的影响要大于正冲击所带来的影响(图9)。

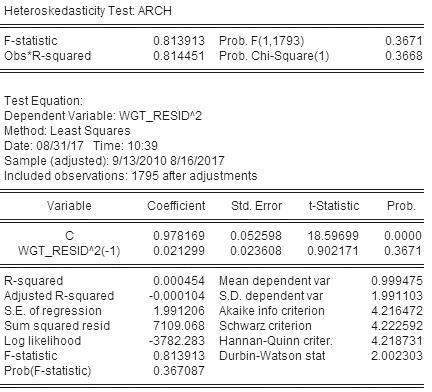

图9 ARCH检验结果

为了说明EGARCH模型的准确性,我们再次对其残差进行了ARCH效应检验。从结果来看,F的统计量为0.213913,P值为0.3671;观察值R2为0.814451,P值为0.3668,说明我们不能拒绝原假设,即EGARCH模型中不存在ARCH效应,干扰因素已基本被剔除干净,模型拟合度较好。

总结与建议

我们运用GARCH模型族对美国原油期货价格收益率r序列进行了研究分析,所得主要实证结论如下:美原油期货价格存在明显的“波动集聚”现象,即波动率会随着时间的推移出现连续偏高或偏低的走势,譬如在较大的价格波动后会跟随着较大的波动,较小的波动后同样跟随着较小的波动;美原油期货价格序列分布具有“尖峰厚尾”特征;美原油期货价格序列不完全服从标准正态分布,使用t分布较为合适;EGARCH模型对于收益率r序列的拟合结果要优于GARCH模型,从检测出的数据来看,美原油期货价格波动的冲击效果是持久的;美原油期货价格波动呈现“杠杆效应”,负向冲击对原油期货波动率所带来的影响要大于正向冲击所带来的影响,即对期货价格下跌的影响要大于上涨的影响。

另外,如果将美国原油期货价格的数据再拉长,选取更多的数作样本,或许会得到更为精准的结果,以及对波动率本身并不一定服从EGARCH的线性假设也有改进空间。 (作者单位:华鑫期货)