主要观点

城投债策略

政策及热点事件

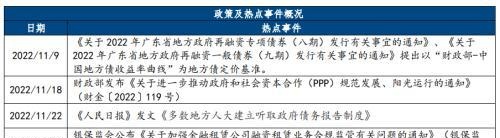

● 从地方债来看,发行定价基准“变轨”、多只离岸人民币地方债发行上市,市场化水平和对外开放水平进一步提升;此外,多地人大建立听取政府债务报告制度。

● 从城投企业与隐债监管来看,银保监12号文强化融资租赁公司隐债监管、相关城投企业非标融资或继续收紧,但城投企业被移出私募债负面清单,城投私募债或进一步扩容;此外,财政部发文推动PPP规范发展、严防隐债风险。

一级市场:地方债与城投债净融资规模环比均转负,发行利率环比一降一升

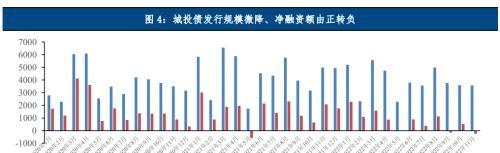

●发行规模:地方债发行规模环比大幅下降63.08%至2468.94亿元,净融资额由正转负、为-1324.04亿元;城投债发行规模持续环比回落0.41%至3575.68亿元,净融资规模由正转负、为-236.85亿元。

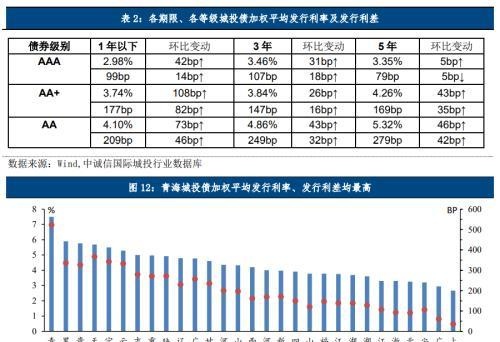

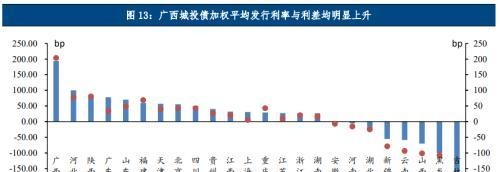

●发行成本:地方债加权平均发行利率环比下行0.13个百分点至2.83%、利差环比收窄4.88BP至10.51BP,各期限发行利率整体环比上行、发行利差整体环比均下行。城投债加权平均发行利率环比上升0.37个百分点至3.80%、发行利差环比走阔25.86BP至151.37BP,青黑贵等地发行成本较高、桂冀陕等地发行成本环比大幅上升。

二级市场:地方债、城投债交易规模一降一升,各省份城投债信用利差整体走阔

●交易规模:地方债交易规模环比下降13.91%,同比下降7.03%;城投债交易规模环比上升36.21%,同比上升92.81%。

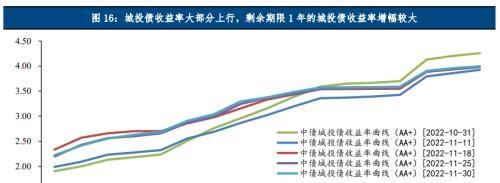

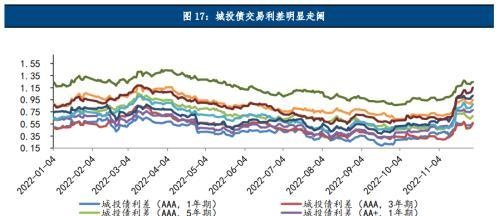

●收益率走势:地方债收益率环比上行18.67BP,长端增幅整体低于短端,收益率曲线趋于平缓。城投债收益率大部分上行,信用利差整体走阔,各期限的城投债(AA+)到期收益率大部分上行,1年期的城投债(AA+)上行幅度最大、达45.00BP。

●城投债区域利差:各省份城投债信用利差环比均走阔,云琼蒙三地走阔幅度较大。与上月4个省份利差收窄相比,11月各省份利差均走阔。

城投信用分析:盐城城投主体级别上调,异常交易规模环比上升

● 据公开信息,11月中诚信将1家城投企业主体评定为AAA,为盐城城投。有169个城投主体的债券出现异常交易,规模424亿元,环比上升85.75%;区县级、AA级主体规模占比均超48%,山东异常交易规模占比超23.97%。

地方债及城投债到期分析

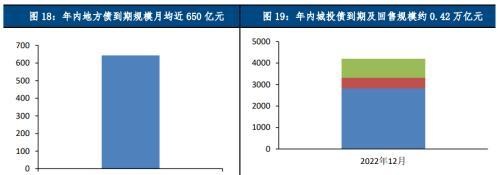

●地方债方面,12月有642.13亿元地方债到期。城投债方面,若带有回售条款的债券按100%行权估算,有4189.69亿元城投债面临到期或回售。

11月,在5000多亿元专项债结存限额基本发完的情况下,地方债发行规模下降超六成、净融资额转负;但地方债市场化水平和对外开放水平均有所提升,广东开始探索地方债发行利率“变轨”,发行的2只地方债定价基准由国债收益率曲线调整为地方债收益率曲线,海南、广东、深圳三地陆续发行离岸人民币地方债,进一步推进双向开放。城投债取消发行数量明显增多,发行规模较上月继续微降、净融资额同样转负,粤津沪净融资规模靠前,且当月无信用风险事件发生,江苏1家城投主体评级上调,全市场异常交易规模环比明显上升。后续在银保监会12号文强化融资租赁公司隐债监管的背景下,相关城投企业非标融资或继续收紧,但近期城投企业被移出私募债负面清单,城投私募债或进一步扩容。从城投债策略看,11月城投债信用利差已走阔至年内高点、收益率曲线趋于平缓,配置价值相对好转,但考虑到理财赎回潮带来的抛压冲击仍未平息,建议边走边看、择机运用短久期下沉策略。可继续围绕二十大报告及我国区域重大战略布局,关注参与重点项目建设的城投企业,对土地财政依赖度较高区域、非标融资占比较高主体保持慎重。

一、一级市场:地方债与城投债净融资规模环比均转负,发行利率环比一降一升

(一)地方债发行量大幅回落,城投债净融资额由正转负、取消发行规模大幅增加

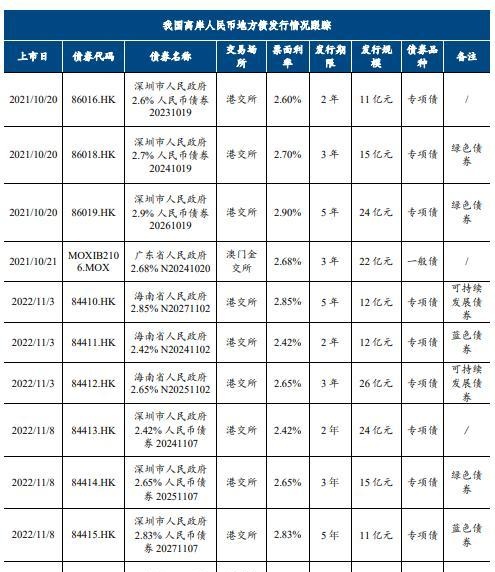

11月地方债发行规模环比回落,结构上以再融资债为主、占比超八成。11月共发行地方债88只,发行规模为2468.94亿元,较10月下降63.08%,净融资额从10月的4444.41亿元大幅下降至-1324.04亿元;截至11月30日,存量地方债规模达34.83万亿元。从发行区域看,共22省发行地方债,其中湖南发行规模最大、达364.97亿元,云南、河南、江苏均超过200亿元。从发行期限看,10年期地方债发行规模最大,为700.41亿元、占比28.37%,10年及以上期限占比达48.90%、较上月下降21.30个百分点;地方债加权平均发行期限由上月的14.81年缩短至9.93年。从发行结构看,随着10月5000多亿专项债地方结存限额基本发行完毕,11月新增债发行35只,发行规模环比大幅下降88.93%至490.95亿元,其中新增专项债发行455.07亿元,占全部地方债发行规模的18.43%。截至11月30日,今年累计发行新增地方债47347.93亿元;其中新增一般债累计发行7182.11亿元,完成全年限额(7200亿元)的99.75%,新增专项债累计发行40165.82亿元。再融资债发行53只,发行规模环比下降12.19%至1977.99亿元,占地方债发行规模的80.12%,全部用于偿还到期地方政府债券本金。此外,11月海南、深圳、广东共发行7只离岸人民币地方债。具体来看, 11月2日海南在港交所发行3只专项债、总规模50亿元,主要投向海洋环境保护、绿色经济发展和重点领域民生保障项目,是我国地方政府首次在离岸市场发行蓝色债券和可持续发展债券;11月7日深圳在港交所发行3只专项债、总规模50亿元,其中包括绿色债券、蓝色债券各1只;11月7日广东省在澳门金交所发行1只专项债、规模20亿元。截至11月30日,我国地方政府已在离岸市场发行上市11只地方债,规模合计192亿元,具体情况详见附表。

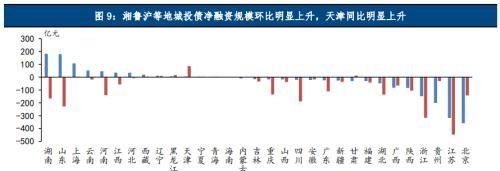

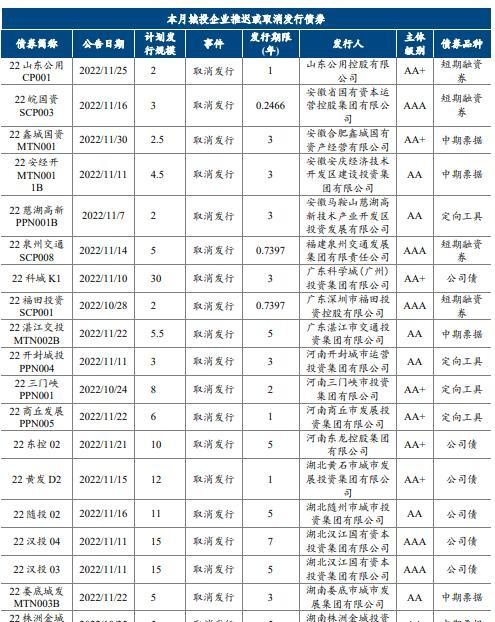

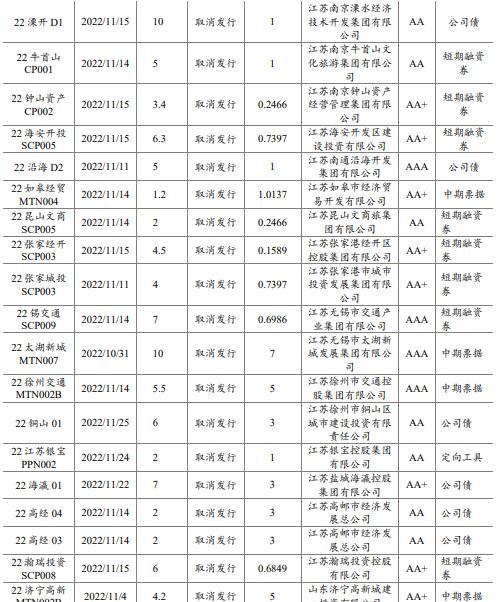

城投债发行规模持续环比回落,取消发行规模大幅增加,净融资规模转负、粤津沪净融资规模靠前。11月共发行城投债454只、发行规模环比微降0.41%至3575.68亿元,净融资规模由10月的527.85亿元回落至-236.85亿元。其中基础设施投融资行业企业发债443只、取消发行43只,发行规模环比上升0.52%至3452.43亿元。截至11月末存量城投债规模达12.63万亿元,其中基础设施投融资行业存量债券规模达12.19万亿元。从地区分布看,除内蒙古、海南外其余29个省份发行了城投债,其中江苏发行规模居首,为842.75亿元、占总发行规模的23.57%;从净融资来看,广东(108.90亿元)、天津(62.31亿元)、上海(43.65亿元)净融资规模居前三位,月度变化方面,湖南(182.72亿元)、山东(179.36亿元)、上海(107.19亿元)净融资规模环比增量居全国前三位,天津同比增量居全国首位、为85.53亿元。值得注意的是,11月受发行利率明显上行、市场风险偏好抬升等因素影响,城投债取消发行规模明显增加。城投债取消发行48只、总规模达331.80亿元,环比增加37只、252.65亿元;其中基础设施投融资行业企业取消发行47只,规模较上月大幅增加254.65亿元至329.80亿元。取消发行主体涉及12个省份,其中江苏(19只、93.9亿元)、湖北(4只、53亿元)取消发行数量、规模均居前两位;超六成信用等级在AA+级及以上,超半数为地市级主体,取消发行原因主要为市场波动较大、融资安排变更等,主要系发行人对当前较高融资成本的合理规避。具体情况见附表。

城投债发行期限整体缩短,私募债占比最大。从发行期限看,5年及以上期限发行规模最大、达1053.96亿元,占比29.48%,环比下降3.94个百分点;1年以下期限发行规模次之、占比达28.70%,环比上升6.31个百分点;加权平均发行期限由上月的3.78年降至2.76年。从发行品种看,私募债(28.93%)、超短融(27.94%)、中票(19.77%)合计占发行总规模超七成;月度变化来看,私募债占比环比上升0.84个百分点,占比仍居首位,超短融占比环比上升6.15个百分点,占比由第三位升至第二位。从信用级别看,AAA级主体发行规模最大、达1640.26亿元,占有评级城投债发行规模的45.87%,环比上升5.10个百分点;AA+级次之、达36.09%,下降4.37个百分点;AA级规模占比17.72%,环比下降1.05个百分点;AA-级规模占比0.32%,环比上升0.32个百分点。从行政层级看,区县级发行规模占比最高、环比上升0.93个百分点至39.23%,地市级下降4.56个百分点至38.92%,省级上升3.63个百分点至21.85%。

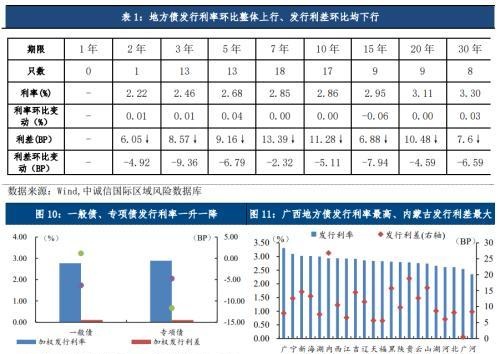

(二)地方债发行利率同环比均下行,城投债发行利率利差同环比均上行

地方债发行利率、利差同环比均下行,各期限发行利率环比涨跌互现、发行利差环比均下行。11月地方债加权平均发行利率为2.83%,环比下降0.13个百分点,同比下降0.56个百分点;发行利差为10.51BP,环比收窄4.88BP,同比收窄13.15BP。从期限看,发行利率涨跌互现,其中7年期、10年期、20年期基本保持不变,15年期环比下行0.06个百分点,其余期限发行利率上行,5年期上行幅度最多、为0.04个百分点;各期限发行利差环比均下行,其中3年期收窄最多,达9.36BP。从券种看,一般债发行利率上升1.16BP至2.77%,发行利差收窄6.35BP至10.84BP;专项债发行利率下降11.69BP至2.89%,发行利差收窄4.76BP至10.19BP。从区域看,广西发行利率最高、为3.31%,河北发行利率最低、为2.35%;内蒙古发行利差最高、达26.81 BP,广东发行利差最低、达0.46BP。11月广东共发行2只地方债,发行定价基准由“财政部-国债收益率曲线”向“财政部-地方债收益率曲线”转变,发行利差明显更低。

城投债发行利率和利差同环比均上升,青黑贵等弱区域发行成本处于高位,桂冀陕等地发行成本环比大幅上升。11月城投债加权平均发行利率达3.80%,环比上升0.37个百分点,同比上升1.01个百分点;加权平均发行利差达151.37BP,环比走阔25.86BP,同比走阔46.86BP。分期限看,除5年期AAA级别发行利差收窄5BP至79BP外,各期限、各等级发行利率及利差整体上行,其中1年以下期限AA+级城投债上升幅度最大,利率上升108BP至3.74%,利差走阔82BP至177BP。分区域看,青海加权平均发行利率、利差均最高,分别为7.50%、522.70BP,上海发行利率、发行利差均最低、分别为2.67%、35.96BP; 24个省份中有8个省份发行利率、发行利差环比下行,其中吉林发行利率下跌幅度最大、发行利差收窄幅度最大,分别为179.03BP、170.20BP,而广西发行利率上升幅度最大、发行利差走阔幅度最大,分别为193.62BP、203.57BP。具体来看,吉林11月仅发行1只利率5%、利差279.86BP的1年期私募债,发行成本明显低于上月的2只利率分别为5.50%、7.50%,利差分别为322.16BP、520.41BP的3年期私募债;广西11月以发行私募债为主,而10月以发行一般中期票据为主,故发行成本环比大幅上升。

二、二级市场:地方债、城投债交易规模一降一升,各省份城投债信用利差整体走阔

(一)地方债交易规模同环比均下降、城投债交易规模同环比均上升

11月,地方债现券交易规模达8102.12亿元,环比下降13.91%,同比下降7.03%。城投债现券交易规模有所回升,达23917.94亿元,环比上升36.21%,同比上升92.81%。

(二)地方债与城投债收益率整体上行,收益率曲线趋于平缓

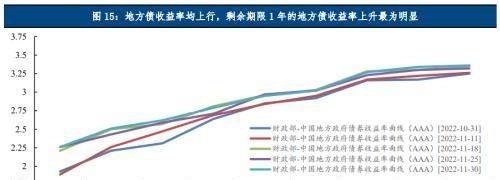

债市收益率中枢明显上行,地方债各期限收益率均上行,长端增幅整体低于短端,收益率曲线趋于平缓。具体来看,地方债各期限到期收益率环比均上行,整体上行18.67BP,其中除剩余期限7年、10年地方债外其余期限地方债增幅均在10BP以上,剩余期限1年的地方债增幅最大、达33BP。

城投债各期限收益率大部分上行,短端上行幅度大、长端下行幅度大,收益率曲线陡峭化程度有所下降;信用利差整体走阔,各期限3年期走阔幅度均大于1年、5年期。从收益率看,1个月至6年期城投债收益率均上行,7年期至30年期城投债收益率均下行,且期限越长、下行幅度越大;其中1年期的城投债(AA+)上行幅度最大、达45.00BP,3月、6月、9月期收益率增幅均在40BP以上,而30年期的城投债(AA+)下行幅度最大、达-26.08BP。从信用利差看,各期限、各等级城投债信用利差均走阔,其中3年期AA利差上升最多、达49.31BP;1年期AAA利差上升最少,为14.25BP。5年期与1年期AA+城投债利差之差由上月末的0.22个百分点收窄至0.17个百分点。

11月利率中枢上行,叠加理财赎回潮导致的信用债抛压冲击,各省份城投债信用利差环比均走阔,云琼蒙三地走阔幅度较大。从利差绝对水平来看,31省城投债利差区域差异明显,处于75.32-900.75BP之间,其中青海(900.75BP)、贵州(876.95BP)、甘肃(591.22BP)利差排名前三位,均在550bp以上;而上海(75.32BP)、广东(76.49BP)、北京(84.17BP)利差排名后三位,均低于100BP。从月度变化来看,31省利差环比均走扩,走扩幅度在21.21-65.75BP之间,其中云南(65.75BP)、海南(56.23BP)、内蒙古(52.58BP)环比走阔幅度最大,贵州(21.21BP)、辽宁(23.84BP)、广东(24.22BP)环比走阔幅度最小;吉林(48.23BP)已连续两个月走扩幅度居前列,市场认可度相对较低;贵州、辽宁10月利差环比收窄,11月利差走扩幅度小,且贵州本月AA+级城投债成为利差唯一环比压缩的品种,主要源于其利差绝对水平本就较高、超过1000BP。

三、城投信用分析:盐城城投主体级别上调,城投债异常交易规模环比上升

(一)信用级别调整:盐城城投主体级别上调

根据公告信息,11月25日,中诚信国际将江苏省盐城市城市资产投资集团有限公司的主体评级评定为AAA,主要原因为该主体受政府支持力度大、区域经济持续增强、业务多元化且竞争力强。具体情况见附表。

(二)信用风险事件:无城投信用事件发生

根据公开信息,本月无城投企业信用风险事件。

(三)异常交易情况:异常交易规模环比上升,仍集中于弱资质主体

11月共有169家城投主体出现异常交易,即成交价格较估值偏离度[2]较大,异常交易797次、环比增加355次,规模达424.00亿元,环比上升85.75%。从地区分布看,山东省异常交易规模占比明显较高,达101.63亿元、占比23.97%;其中济宁市市中区城建投资有限公司、威海蓝创建设投资有限公司、邹城市城资控股集团有限公司异常交易规模明显高于其他城投企业,分别为27.81亿元、9.51亿元、7.29亿元,占山东省总规模超四成,其中发生异常交易最多的公募债项为山东省青州市城市建设投资开发有限公司的“20青州债”,在11月7日-16日发生5次异常交易、规模4.73亿元。从主体级别和行政层级看,弱资质主体异常交易规模占比明显较高。具体来看,AA级及以下主体异常交易规模占比达55.41%,环比下降8.83个百分点;区县级城投平台异常交易规模占比达48.44%,环比下降14.47个百分点,低评级、低行政层级城投平台信用风险有所减少。

(四)公告提前兑付情况:6家城投企业发布提前兑付债券本息公告

根据公告信息,本月有6家城投企业发布提前兑付债券本息公告,提前兑付本息规模共计34.2亿元,涉及江西、上海、贵州、广西、天津及江苏六地城投,具体情况见附表。截至11月30日,2022年共有44只城投债券公告提前兑付,提前兑付本息共计265.12亿元。

四、 到期情况与城投策略

年内地方债与城投债到期压力仍存,12月地方债到期642.13亿元、城投债到期2815.38亿元。地方债方面,12月共有642.13亿元到期,从区域上看,辽宁(216.60亿元)、北京(178.12亿元)到期规模超150亿,需持续关注重点地区的地方债滚动压力。城投债方面,若带有回售条款的债券按100%行权估算,12月共有4189.69亿元城投债面临到期及回售。从级别看,年内到期城投债以AAA级为主、占比超四成,AA+级占比超三成,AA级占比超二成;从区域看,年内江苏城投债到期规模超千亿,远超其他省份,为725.5亿元、占比达25.77%;从行政层级看,地市级、区县级和省级城投债到期规模占比分别为39.56%、34.81%、25.64%,仍需关注相关区域较低行政层级城投企业再融资压力。

从城投债配置策略看,11月利率中枢明显抬升且短期内持续上行动力不足,城投债信用利差已走阔至年内高点、收益率曲线趋于平缓,配置价值相对好转,但考虑到理财赎回潮带来的抛压冲击仍未平息,建议边走边看、择机运用短久期下沉策略。可继续围绕二十大报告及我国区域重大战略布局,关注参与重点项目建设的城投企业,对土地财政依赖度较高区域、非标融资占比较高主体保持慎重。11月利率中枢受防疫政策优化、地产利好政策密集出台、降准落地引发宽信用预期等因素影响整体上行,城投债信用利差持续走阔至年内高点、收益率曲线趋于平缓,而后续随着疫情政策进一步放开,市场情绪有望不断回暖,叠加跨年流动性合理充裕预期,利率中枢持续上行动力不足,因此当前已达到较好的城投债配置时点。鉴于11月短期限、低等级品种利差走阔明显,因此短期内可采取短久期下沉策略,但仍需密切关注理财等资管产品的赎回情况,防止受制于债券市场负反馈带来的进一步抛压冲击,可边走边看、在中低等级城投信用利差进一步拉大的时点择机配置。从区域挖掘上看,建议继续围绕二十大报告及我国区域重大战略进行布局,可关注承接专项债等重点项目的地市级、区县级城投企业,如对广东、浙江、山东、江苏、湖北、广西、重庆等承接专项债项目较多的省份进行挖掘;以及关注积极参与新型城镇化建设、城乡融合发展等的县级城投区域。从风险规避上看,需持续对土地财政依赖度较高区域、债务负担较重及非标融资占比较高的主体保持慎重。

五、政策及热点事件

从地方债来看,11月地方债发行定价基准“变轨”,多只离岸人民币地方债发行上市,市场化水平和对外开放水平均进一步提升;此外,多地人大建立听取政府债务报告制度,积极贯彻落实地方债审查监督职能。在市场化方面,11月9日广东省发行的2只地方债[3]首次以“财政部-中国地方债收益率曲线”为定价基准,这是继2021年6月以来地方债发行利差突破“同期限国债加点25bp”隐性限制后的又一重大市场化突破。近年来,我国地方债规模扩容、定价能力增强、发行市场化水平逐步提升,财政部于2020年11月鼓励具备条件地区参考地方债收益率曲线合理设定投标区间,2021年8月提出研究编制地方政府债券收益率曲线,2022年3月“财政部-中国地方政府债券收益率曲线”正式发布,在经过8个月的稳定运行后开始被作为新定价基准。新基准实施后,地方债投标标位区间下限将整体下降,定价空间将进一步加大,发行利率将更合理地反映地区信用差异。在对外开放方面,继2021年10月深圳、广东离岸人民币地方债首发后,2022年11月迎来新一轮发行,当月海南、广东、深圳三地政府共发行7只离岸地方债,规模共计120亿元,并首次创新蓝色债券品种。截至11月底,我国离岸人民币地方债已达11只、总规模192亿元,侧重投向可持续发展领域,涵盖绿色债券、蓝色债券等。在地方债监管方面,11月22日《人民日报》发文指出,据全国人大常委会预算工委召开的部分省(区、市)人大常委会预算工委地方政府债务审查监督工作座谈会介绍,截至10月全国已有24个省(区、市)出台实施意见或工作方案,积极建立地方政府债务报告制度,多数地方人大探索建立了听取政府报告债务情况制度,如政府财政部门每年向人大报告政府隐性债务化解情况制度、每半年向人大报告政府债务管理情况制度、每季度向人大常委会预算工委提供政府债务报表及说明的制度等,地方人大对地方债的审查监督职能得到进一步强化。

从城投企业与隐债监管来看,银保监会12号文强化融资租赁公司隐债监管,相关城投企业非标融资或继续收紧,但城投企业被移出私募债负面清单,城投私募债有望适度扩容;此外,财政部发文推动PPP规范发展、严防隐债风险。11月28日,银保监会公布《关于加强金融租赁公司融资租赁业务合规监管有关问题的通知》(银保监办发〔2022〕12号),要求融资租赁公司摒弃“类信贷”经营理念,严禁将涉嫌新增隐债及被处置后可能影响公共服务正常供应的构筑物作为租赁物,并引导分步压降构筑物租赁业务。后续来看,各地银保监局将持续严肃查处融资租赁公司新增隐债、违规参与置换隐债、虚构租赁物、租赁物低值高买等违法违规行为,较为依赖融资租赁途径融资的城投企业或面临流动性的进一步收紧。在非标融资收紧的同时,城投私募债有望适度扩容,但严控隐债下紧融资仍难大幅改善。12月9日,中证协发布《非公开发行公司债券项目承接负面清单指引(2022年修订)》,将地方政府融资平台移出负面清单,但同时将“本次发行不符合地方政府债务管理规定或者本次发行新增地方政府债务的”移入负面清单。在隐性债务严监管背景下,城投私募债发行可能迎来一定利好,但整体仍将保持偏紧状态。此外,PPP领域也在强调防范隐债风险。11月18日,财政部发布《关于进一步推动政府和社会资本合作(PPP)规范发展、阳光运行的通知》(财金〔2022〕119号),要求地市级、县区级地方政府实际控制的国企(上市公司除外)可以代表政府方出资参与PPP项目,不得作为本级PPP项目的社会资本方;重申防范隐性债务风险,提出严禁政府方在项目合同中通过各种条款为社会资本兜底、严禁以名股实债方式融资、严禁通过抽屉协议或阴阳合同等方式规避监管,并将PPP项目政府方相关收支全面纳入预算管理。整体来看,融资平台参与PPP项目的限制与2019年《关于推进政府和社会资本合作规范发展的实施意见》(财金〔2019〕10号)提出的“禁止本级政府所属的各类融资平台公司、融资平台公司参股并能对其经营活动构成实质性影响的国有企业作为社会资本参与本级PPP项目”相比有所放松,但强调加强对社会资本方资质的穿透式管理,对参与主体资质的审核力度有所强化。

[1] 因wind统计口径调整,地方债、城投债现券交易规模较往期报告有所更新。

[2] 偏离度=(成交净价-估值净价)/估值净价,本报告对异常成交的统计口径为偏离度绝对值大于等于2.0%,且成交金额超1000万元。

[3] 为2022年广东省地方政府再融资专项债券(八期)、2022年广东省地方政府再融资一般债券(九期)。

本文源自金融界