1焦煤期货交割标准总结

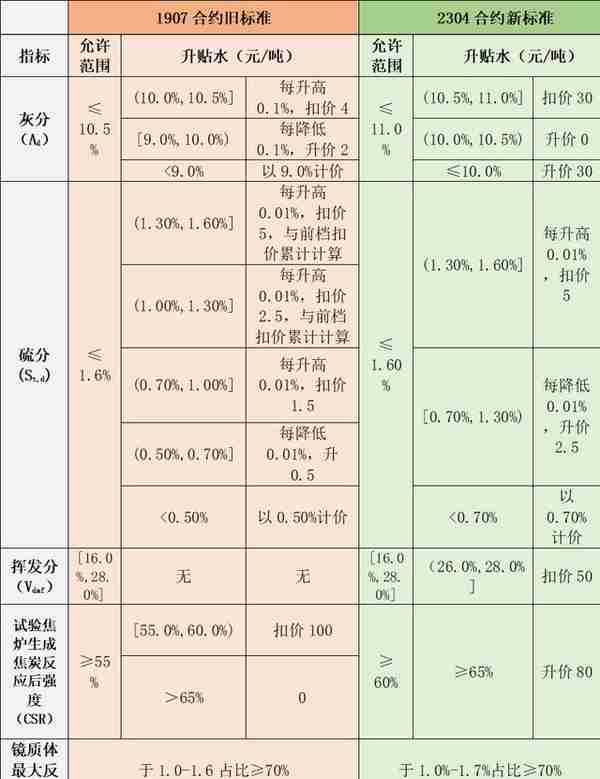

自2304合约开始,大连商品交易所对焦煤期货的交割标准进行了较大幅度的调整,我们将主要的调整项目整理如下表。

资料来源:国投安信期货整理自大连商品交易所官网资料

从以上的表格梳理可以看出,本次焦煤期货交割标准的修改在灰分和镜质体最大反射率的要求上都有了一定幅度的放松,适当增加了高挥发分的扣罚,对标准交割品的硫分要求从0.7%提升至1.3%,并适当扩大了低硫主焦煤的升水幅度。这些都是旨在将更多的国产主焦煤纳入交割品体系中,硫分的升水调整也比较符合近几年低硫主焦煤价格表现持续更为强势的市场格局。此外,大商所还取消了焦煤期货山西省的指定交割仓库200元/吨的贴水,将河北省唐山市、山东省青岛市、山东省日照市、江苏省连云港市、天津市等地的指定交割仓库升贴水由0元/吨调整为170元/吨。这就直接导致了交割标准地从北方港口转移至了山西省产地端,此项调整对期货盘面对标的现货价格折算影响较大。

2、对煤焦比价的影响分析

1)对焦煤期货价格的影响

目前,比较符合焦煤期货新交割标准的精煤品种,主要为山西产及河北产低硫和中硫主焦煤,以及蒙古进口的3#和5#主焦煤,还有进口的一线、准一线主焦煤以及中低挥发硬焦煤等海运煤。当然了,我国还尚未放开对澳大利亚产煤炭的进口,但为了做价格比较,我们也按照新的交割标准对澳洲主焦煤进行了价格折算,折算结果如下表:

以上价格均以2022年12月28日的现货报价折算,数据来源:Mysteel,煤炭资源网

从上表可以看出,本次交割标准修改,对各单一可交割煤种的价格折算影响不一,但基本导致折算价格普遍下移了120元/吨-400元/吨不等。虽然目前最优可交割的单一煤种依然是进口蒙煤,但标的也从蒙5#焦精煤变成了蒙3#焦精煤。

2)对焦炭/焦煤期货比价的影响

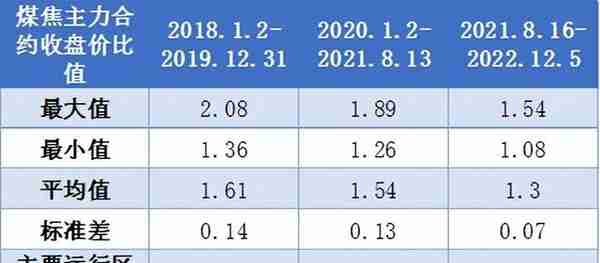

此前我们写过一篇关于煤焦比价变化的专题报告,里面提到了,自焦煤1907合约开始施行后的交割标准,以及自焦炭2201合约开始施行的交割标准后,煤焦比价的运行区间发生了两次主要转移。我们将煤焦比价的主要统计数据更新如下表:

数据来源:国投安信期货整理自wind价格信息

而自从焦煤主力合约转移至2305合约之后,已经变为新交割标准的焦煤期价,导致焦炭/焦煤期货比价再次发生了较大变化。从目前有限的历史价格来看,二者比价已经从1.29升至1.43。据我们以上对于焦煤期价影响的分析,不难发现,焦煤港口交割增加170元/吨升水,以及低硫升水幅度加大综合导致焦煤期价中枢下移,进而导致了煤焦期货比价的重心上移。

我们参照新交割标准下的焦煤期价重心下移300元/吨左右,以当前焦炭、焦煤主力合约分别为2700元/吨和1900元/吨左右的价格折算,目前导致了煤焦期货比价中枢上移了0.19左右。当然这只是基于当前焦煤现货价格格局和焦炭期价折算的结果,未来煤焦比价的具体上移空间测算会随着焦煤期价标的的转移而变为更为复杂。

3、对当前煤焦比价的评估

目前焦炭现货提涨四轮落地后,焦化利润稍修复但仍在盈亏平衡线附近挣扎。对焦化利润扩张形成压制的主要因素,仍是下游炼钢利润不佳的拖累,以及原料煤价格的继续强势。考虑到目前钢材终端需求实际并未启动,近期钢材涨价部分主要为投机需求所导致的结果,因此我们目前对炼钢利润扩张的信心是不足的。而原料煤价格的相对强势在春节前都较难得到扭转,由于煤矿基本都完成了年度生产计划,目前已有不少煤矿减产,而春节还将面临煤矿的集体休息,因此短期内很难看到原料煤现货价格的明显松动。基于以上两点的预判,我们认为炼焦利润短期仍将保持低位,但春节后随着国内煤矿的复产、提产,再叠加两会后终端需求可能开始逐步启动,我们认为一直保持如此低的炼焦利润也是不太合理的,一季度末预计有扩张的空间。

再考虑主焦煤价格与入炉煤成本之间的价差,目前二者价差仍处于较高位水平(见下图),这是由当前主焦煤价格依然更为强势所决定的。近期蒙古甘其毛都关口已经在保持日均800车以上的较高通关效率向我国输出主焦煤资源,但恰逢国内焦煤矿年底减产,以及下游焦化厂、钢厂季节性补库,并未对整体主焦煤价格形成太大的抛压作用。我们预计明年蒙煤继续保持高位通关效率,而澳煤进口放开的预期愈演愈烈,再叠加春节后国内煤矿复产、提产,主焦煤相对入炉煤成本的价格强势将逐渐削弱。尤其是如果我国恢复对澳煤的进口,经过一段时间的贸易重构,将会直接对国内主焦煤价格形成冲击。

最后,再考虑当前的焦煤、焦炭期货价格相对现货价格的贴水幅度,目前据我们测算,二者分别为贴水13.2%和14.5%,幅度基本相当,不太影响我们对煤焦比价的预判。

总结来看,我们认为目前煤焦比价恐怕受到炼焦利润持续低迷和主焦煤价格相对强势的综合影响而将维持当前水平震荡。但明年一季度,随着主焦煤价格强势的逐渐弱化,以及终端需求启动对炼焦利润能够形成带动,我们认为2305合约的煤焦比价在当前的基础上仍有做扩的驱动与空间,可以耐心等待多焦炭空焦煤的套利机会。